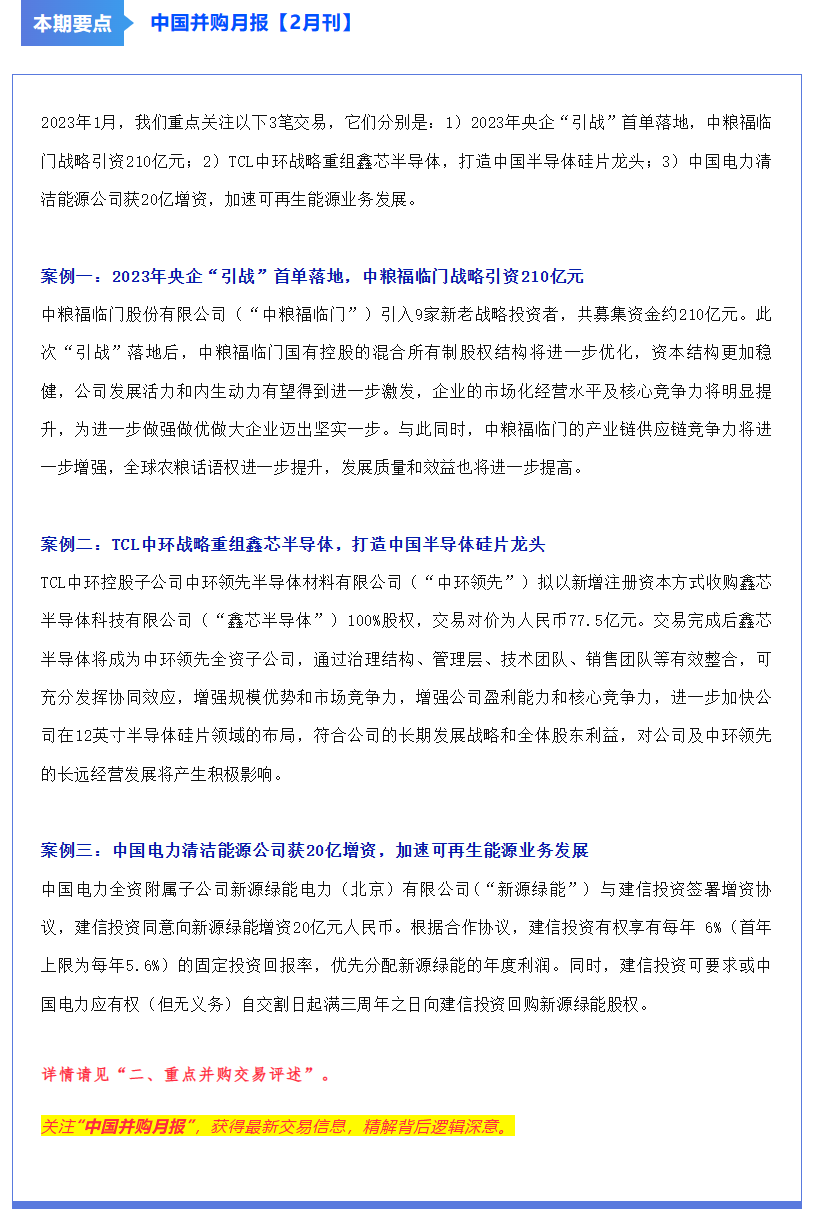

中国并购月报(2023年2月刊)丨央企混改“引战”提速,中粮福临门、中国电力清洁能源公司增资落地

点击文末可下载PDF版报告全文!

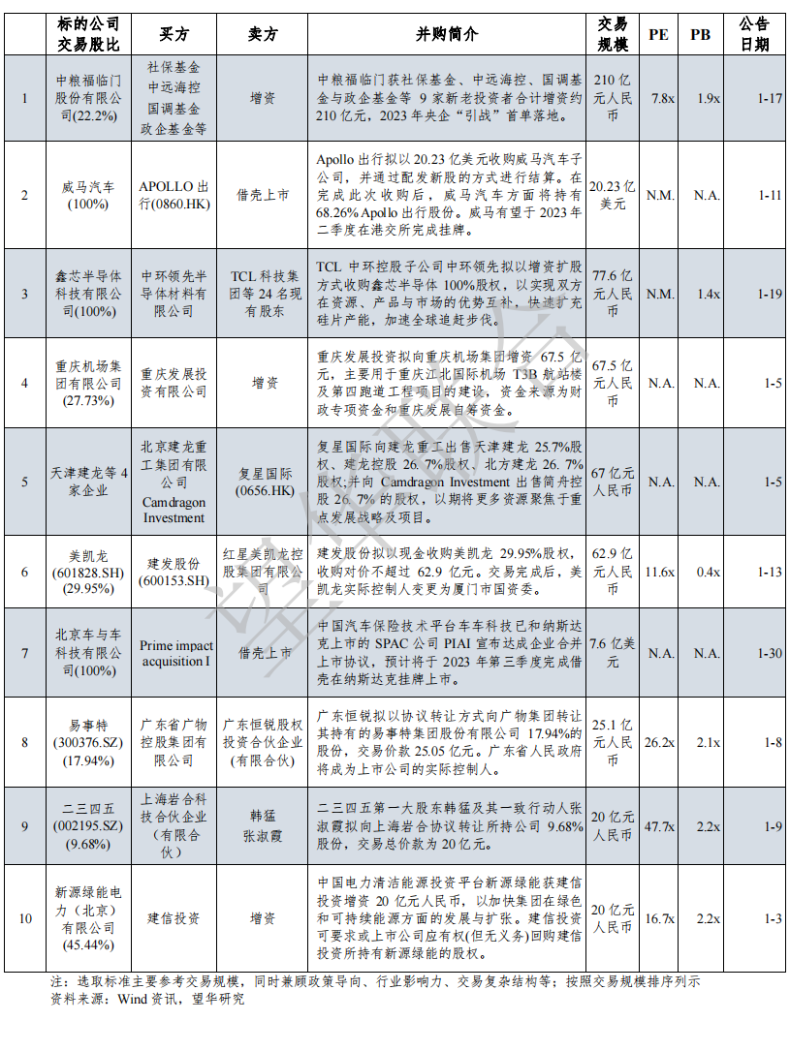

一、中国公司1月并购交易Top 10

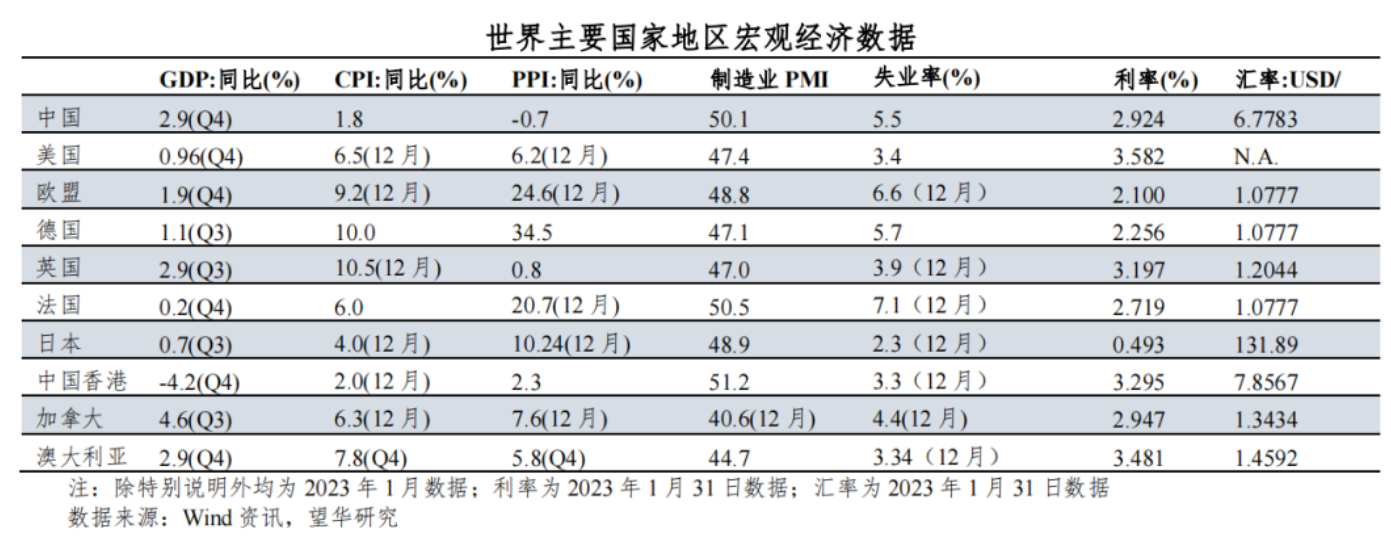

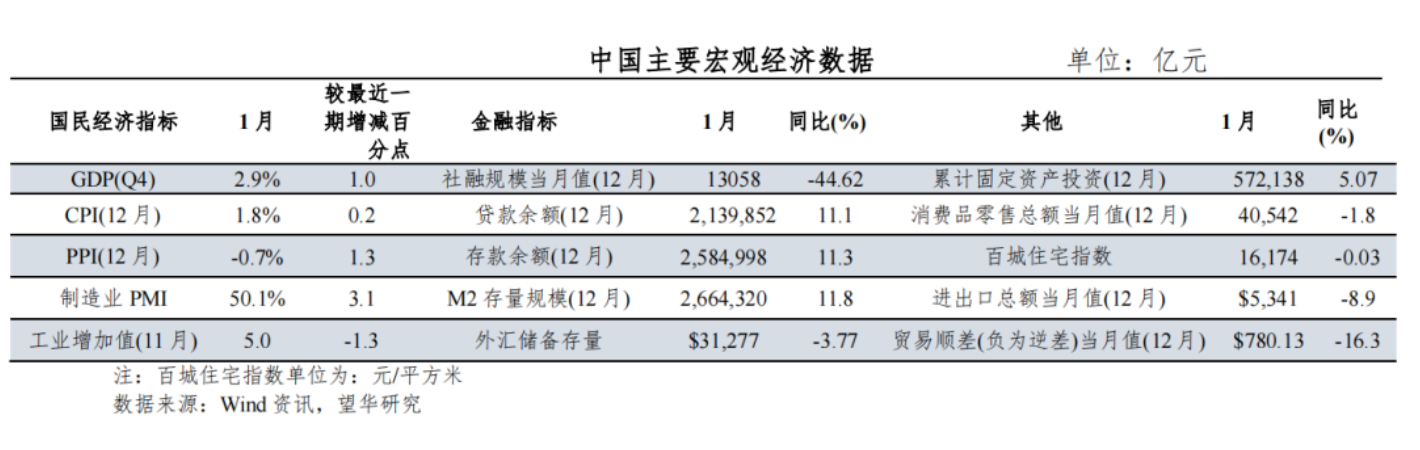

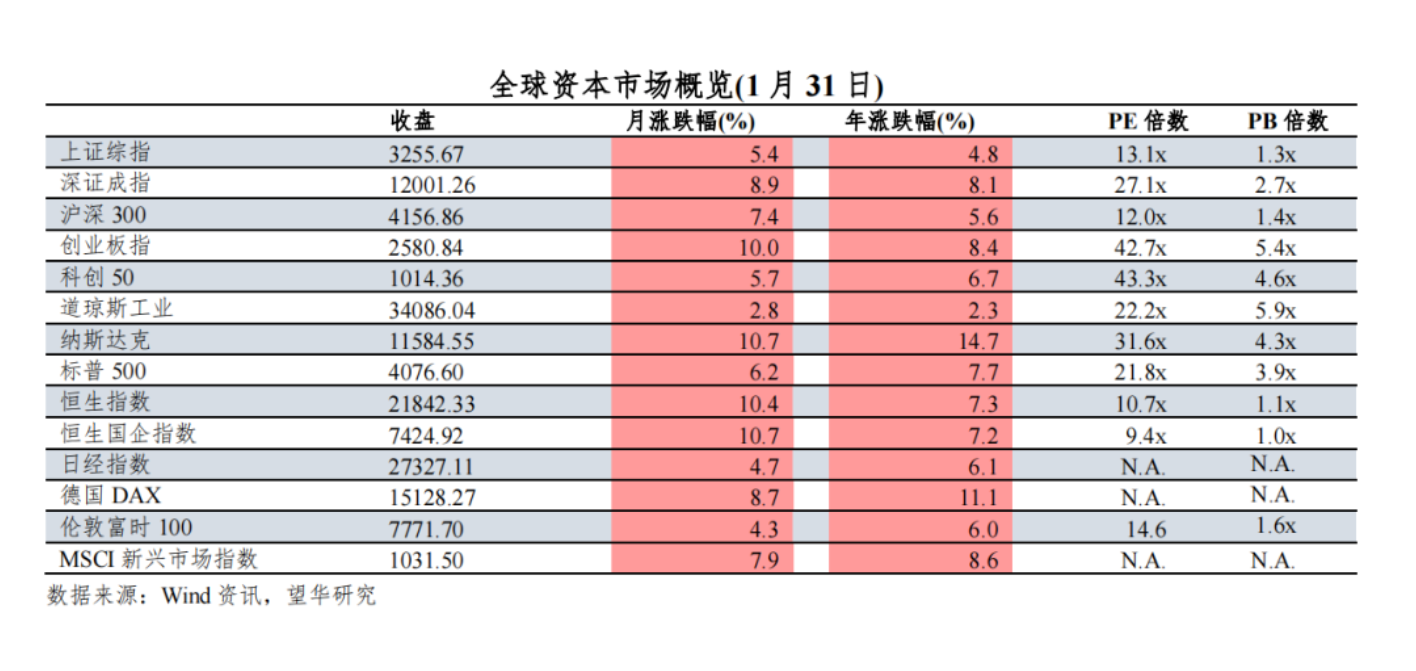

1月17 日,据中粮福临门股份有限公司(“中粮福临门”)公告,中粮福临门引入战略投资者签约仪式将在北京举行,中粮福临门携手社保基金会、中远海控(601919.SH)、中国诚通国调基金、中国人寿(601628.SH)资管、中国政企基金、中投公司、厚朴投资、淡马锡、亚赋资本等9家新老投资人共同组建了一支由国有资本与国际资本等多种所有制资本互促互进的投资队伍。据悉,此次引入战投共募集资金约210亿元,增资后,中粮福临门将继续由中粮集团等中粮股东持股约69.83%、中远海控持股约5.81%、其他股东合计持股约24.36%。 中粮福临门成立于2020年,由中粮集团将旗下农粮板块核心资产注入组建,是一家综合农粮产品提供商,主要从事食品生产、食品加工及品牌销售业务和全球农粮供应链业务。目前,中粮福临门已经建立起布局全球的农粮供应链,拥有覆盖中国消费市场的厨房食品加工、品牌销售网络。公司旗下食品加工及品牌销售业务的主要产品包括米面食品、食用油、啤酒麦芽和饲料原料等,全球农粮供应链业务的主要产品包括大豆、玉米、小麦等粮油商品,棉花、咖啡、食糖等软商品,以及物流运输等供应链支持服务。 此次“引战”落地后,中粮福临门国有控股的混合所有制股权结构将进一步优化,资本结构更加稳健,公司发展活力和内生动力有望得到进一步激发,企业的市场化经营水平及核心竞争力将明显提升,为进一步做强做优做大企业迈出坚实一步。与此同时,中粮福临门的产业链供应链竞争力将进一步增强,全球农粮话语权进一步提升,发展质量和效益也将进一步提高。 中粮集团董事长吕军表示,此次中粮福临门成功引入注重长远发展、专业能力强、市场地位高的战略投资者,为公司的长远发展注入了新的动力,朝着世界一流大粮商的宏伟目标迈出了新的坚实一步。中粮集团即将携手战略投资人,持续聚焦主责主业,优化资源配置,进一步实现中粮福临门和中粮集团做强、做优、做大的战略目标。 望华点评:本次“引战”是中粮集团纵深推进国有资本投资公司改革的里程碑。通过引入新老投资方,中粮福临门在保障当前产业供应链稳定的同时,将进一步提高发展速度与质量。同时,本次战略投资亦是社保基金会与中央企业开展深入合作的范例,在支持中央企业做强、做优、做大的同时实现社保基金保值增值,共同推动我国农粮行业和社保基金事业的高质量发展。 1月19日,据TCL中环(002129.SZ)公告,其控股子公司中环领先半导体材料有限公司(“中环领先”)拟以新增注册资本方式收购鑫芯半导体科技有限公司(“鑫芯半导体”)100%股权。公告显示,鑫芯半导体股东以其所持标的公司 100%股权出资认缴中环领先本次新增注册资本,交易对价为人民币77.5亿元,鑫芯半导体股东合计持有中环领先32.50%股权。本次交易完成后,鑫芯半导体将成为中环领先全资子公司并纳入中环领先合并报表范围,中环领先仍属于TCL中环合并报表范围。 中环领先主要从事半导体硅材料的技术研发、制造和销售。公司坚定“国内领先、全球追赶”发展战略,产品涵盖4-12英寸各类功率器件及集成电路用硅片,致力于建立“全尺寸”、“全结构”、“全种类”以及“全商业化应用”的制造及商业模式,为全球综合产品门类齐全的半导体材料供应商。 鑫芯半导体成立于2017年,致力于研发与制造300mm半导体硅片,公司于2020年10月投产,产品应用以逻辑芯片、存储芯片等先进制程方向为主,产品终端涵盖移动通信、便携式设备、汽车电子、物联网、工业电子等多个行业。 TCL中环方面称,本次交易符合公司战略布局和长远发展利益,交易完成后鑫芯半导体将成为中环领先全资子公司,通过治理结构、管理层、技术团队、销售团队等有效整合,可充分发挥协同效应,增强规模优势和市场竞争力,增强公司盈利能力和核心竞争力,进一步加快公司在12英寸半导体硅片领域的布局,符合公司的长期发展战略和全体股东利益,对公司及中环领先的长远经营发展将产生积极影响。 望华点评:通过战略收购鑫芯半导体,TCL中环将进一步扩大半导体产能、提升市场占有率。此次交易有助于充分发挥双方在半导体硅片制造领域的优势,在战略规划、产能建设、产品规划、工艺路线、制造、市场销售、专利技术等领域全面协同,实现中环领先与鑫芯半导体资源、产品与市场优势互补。 1月3日,中国电力 (2380.HK)发布公告,公司及新源绿能电力(北京)有限公司(“新源绿能”,公司全资拥有附属公司)与建信投资签署增资协议,建信投资同意向新源绿能增资20亿元人民币。增资完成后,公司与建信投资将分别持有新源绿能54.56%与45.44%股权,新源绿能将仍为公司的附属公司。根据合作协议,建信投资可要求或公司应有权(但无义务)回购建信投资所持有新源绿能的股权。 中国电力为国家电投的核心及旗舰上市附属公司。公司主要在国内从事发电及售电,包括投资、开发、经营及管理水力、风力、光伏及火力发电厂,并提供储能、绿电交通,以及综合智慧能源的解决服务,业务分布于国内各大电网区域。新源绿能于2022年9月注册成立的投资控股公司,是清洁能源业务的投资控股平台。 根据合作协议,建信投资有权享有每年 6%(首年上限为每年5.6%)的固定投资回报率,优先分配新源绿能的年度利润。同时,建信投资可要求或中国电力应有权(但无义务)自交割日起满三周年之日向建信投资回购新源绿能股权。回购价格应为以下较高者:(1) 建信投资所持有新源绿能股权按比例的公平值;或(2)按以下公式厘定:建信投资的初始投资金额 +建信投资实际与约定固定的投资回报差额╱75%。 望华点评:本次交易为中国电力持续推进绿色可再生能源业务布局的重要环节。在实现碳达峰与碳中和的国家环保目标下,通过引入优质战略投资者作为合作伙伴,可增强公司的财务能力,从而有助加快在绿色和可持续能源方面的发展、扩张及进一步投资。 三、宏观经济指标二、重点并购交易评述

(一)2023年央企“引战”首单落地,中粮福临门战略引资210亿元

(二)TCL中环战略重组鑫芯半导体,打造中国半导体硅片龙头

(三)中国电力清洁能源公司获20亿增资,加速可再生能源业务发展