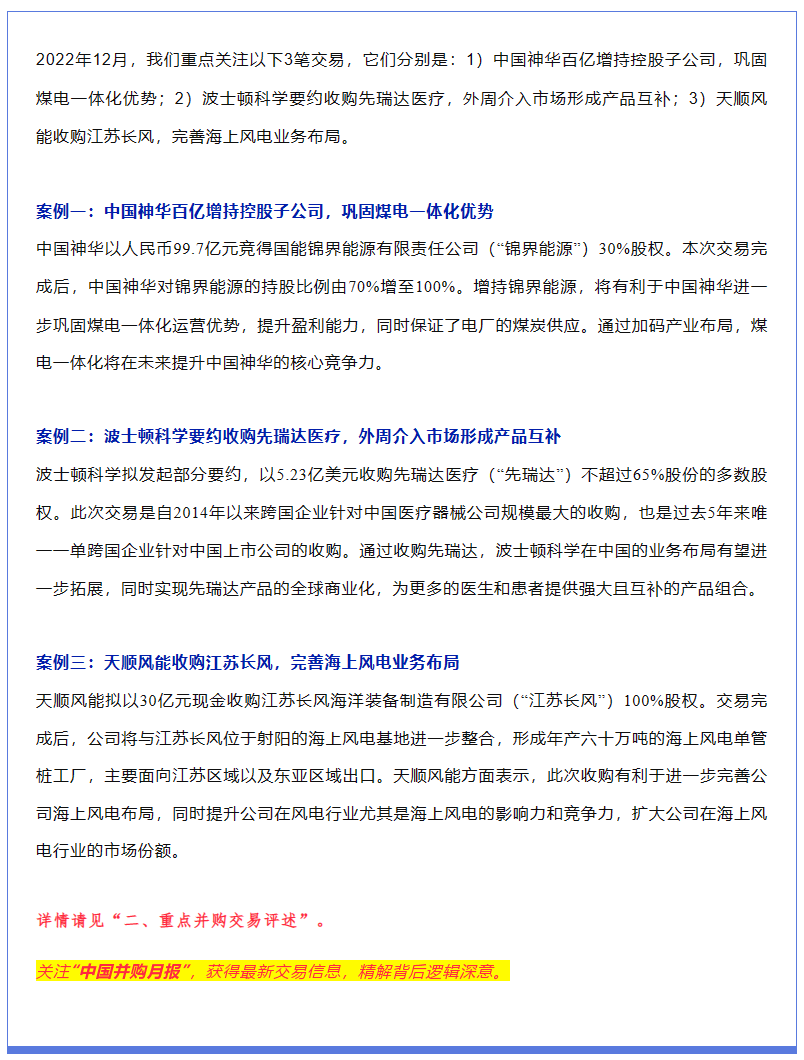

中国并购月报(2023年1月刊)丨中国神华百亿增持控股子公司,巩固煤电一体化优势

文末可下载PDF版报告全文!

一、中国公司12月并购交易Top 10

二、重点并购交易评述

(一)中国神华百亿增持控股子公司,巩固煤电一体化优势

12月16 日,中国神华(601088.SH)公告,以挂牌底价99.7亿元人民币竞得都城伟业集团有限公司于北京产权交易所公开挂牌转让的其所持国能锦界能源有限责任公司(“锦界能源”)30%股权,并与都城伟业签署了《产权交易合同》。本次交易完成后,中国神华对锦界能源的持股比例由70%增至100%。

中国神华是世界领先的以煤炭为基础的一体化能源公司,是我国最大的煤炭生产企业和销售企业,全球第二大煤炭上市公司,国内第二大火电上市企业,并拥有中国最大规模的优质煤炭储量。主营业务是煤炭、电力的生产和销售,铁路、港口和船舶运输,煤制烯烃等业务。

锦界能源是煤电一体化综合能源企业,所属锦界电厂规划建设572万千瓦煤电机组,已投运装机容量372万千瓦,是国家“西电东送”北通道项目的重要启动电源点;所属锦界煤矿截至评估基准日的中国标准下可采储量为13.5亿吨,核定产能1800万吨/年。经营业绩方面,2021年,锦界能源实现营业收入97.52亿元,实现净利润38.23亿元;2022年1-8月,锦界能源实现营业收入81.18亿元,实现净利润37.99亿元。

中国神华在成立之初,就确立了煤电一体化发展理念,形成了深耕煤炭业务,积极拓展电力、铁路、港口、航运、煤化工等煤基产业链下游行业的“煤电路港航化”纵向一体化经营模式。针对本次交易,中国神华在公告中称,锦界能源将由公司控股子公司变为全资子公司,有利于进一步巩固公司煤电一体化运营优势,提升盈利能力。通过收购控股子公司股权加码煤电一体化产业布局,煤电一体化将成为中国神华的核心竞争力。

望华点评:本次交易是中国神华稳固煤电一体化发展的进一步举措。在已有的成熟煤基产业链基础上,中国神华通过收购锦界能源可稳固一体化运营,同时保证了电厂的煤炭供应,给煤炭与电力业务提供更多发展空间。考虑到当前煤炭供需错配和全球能源危机的影响,中国神华未来市场竞争力将不断提升。

(二)波士顿科学要约收购先瑞达医疗,外周介入市场形成产品互补

12月12日,先瑞达医疗(“先瑞达”)(6669.HK)公告,波士顿科学(BSX.N)拟发起部分要约,以5.23亿美元收购先瑞达不超过65%股份的多数股权。本次交易预计完成时间取决于先瑞达股东对要约的接纳和批准程度,以及相关文件中注明的其他条件。据悉,此次交易是自2014年以来跨国企业针对中国医疗器械公司规模最大的收购,也是过去5年来唯一一单跨国企业针对中国上市公司的收购。

先瑞达成立于2008年,主营业务是为血管外科、心脏科、肾脏科、神经科等领域提供介入治疗解决方案,目前其研发管线囊括了30余款产品,其中包括7款商业化产品和26款在研产品,2021年8月,先瑞达在港交所上市。先瑞达首个用于治疗SFA/PPA病变的外周介入产品DhaliaT早在2014年获得CE认证并于2016年获得国家药监局批准。2020年先瑞达外周介入产品占据了86.9%的市场份额,遥遥领先于其他国产厂商。围绕“介入无植入”的治疗方式,先瑞达之后推出了中国首款外周药物球囊,形成国产替代并建立起相关领域产品生产线。

波士顿科学公司是在全球专注于微创伤介入治疗领域内最大的医疗器械公司。波士顿科学被列为“全美第二位业绩最佳的上市公司”。公司拥有50大类多达7500种产品,其主要产品是用于扩张受阻或狭窄的血管(例如:扩张用的导管、支架、介入辅助器械)、采样、去除斑块、创伤、囊肿及液体、影像以及其它许多用于诊断及治疗的器械。

对于此次收购,波士顿科学方面表示,部分要约完成后,公司在中国的业务布局有望进一步拓展,同时实现先瑞达产品的全球商业化,为更多的医生和患者提供强大且互补的产品组合。就双方主营产品为例,波士顿科学在外周介入治疗领域拥有Ranger OTW产品,但目前仅拿下FDA认证与CE认证,国内尚处临床试验阶段,而先瑞达在外周介入治疗领域已有DhaliaT等产品获得国家药监局批准 ,波士顿科学可以弥补中国外周介入市场的短缺。在微创介入领域,波士顿科学成熟的产品技术可在未来给予先瑞达更多支持。

望华点评:本次收购为波士顿科学进入中国外周介入市场的重要一环。通过收购先瑞达,波士顿科学将弥补自身在外周介入领域的短板,同时扩大其在中国的市场份额;而先瑞达在保证公司运营效率的同时,产品市场渗透率有望得到快速提升,并在创新领域获得更多技术方面的支持。

(三)天顺风能收购江苏长风,完善海上风电业务布局

12月6日,天顺风能 (002531.SZ)发布公告,拟以30亿元现金收购江苏长风海洋装备制造有限公司(“江苏长风”)100%股权。天顺风能方面表示,此次并购有利于进一步完善公司海上风电布局,同时提升公司在风电行业尤其是海上风电的影响力和竞争力,提升公司在海上风电行业的市场份额。

天顺风能2005年在苏州成立,是一家中外合资股份制公司,拥有太仓新区工厂、太仓港区工厂、包头工厂、珠海工厂和欧洲工厂五大生产基地,专业从事兆瓦级大功率风力发电塔架及其相关产品的生产,是全球最具规模的风力发电塔架专业制造企业之一。主要业务涉及风塔、叶片及发电三大板块。自2006年起,公司已经成为一流国际风电设备整机厂商的全球风塔指定供应商,在国际风电塔架市场中建立了竞争优势。

江苏长风成立于2016年,是一家专业从事海上风电基础及海洋工程装备制造的大型民营企业。公司核心产品有海上风电钢管桩、导管架、塔筒、不锈钢LNG储罐、海洋工程模块等海工高端装备。目前已与中电投、鲁能、华电重工、中交三航等大型国企建立了长期的台作关系。

天顺风能方面表示,本次收购将对公司“十四五”战略目标产生非常积极的意义。目前,江苏长风及南通长风两个生产基地均已建成并处于生产经营期。其中,江苏长风主要产品为海上风电单管桩,并在完成本次收购后,江苏长风将与本公司位于射阳的海上风电基地(在建中)进一步整合,形成年产六十万吨的海上风电单管桩工厂,在江苏区域形成优势竞争地位;南通长风主要产品为海上风电导管架和升压站,主要面向江苏区域以及东亚区域出口。

望华点评:本次交易为天顺风能持续推进海上风电业务布局的重要举措。天顺风能通过收购江苏长风的实际控制权,有利于将海上风电业务进行整合管理,完善市场布局。同时,得益于国家“十四五”政策激励与产业链协同降本,海上风电业务将得到进一步延申,加快发展速度。

三、宏观经济指标