中国并购月报(2022年6月)丨SPAC模式逐渐成为中企赴美上市新选择

PS:点击下方“阅读全文”,可下载PDF版报告全文!

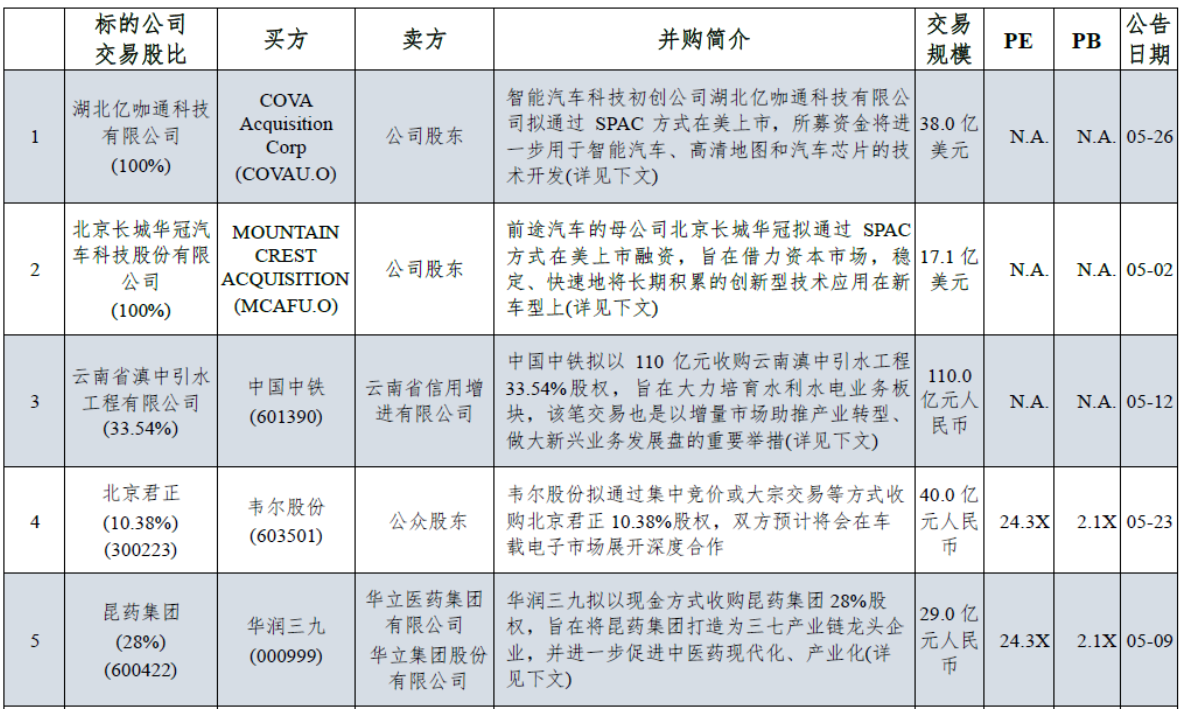

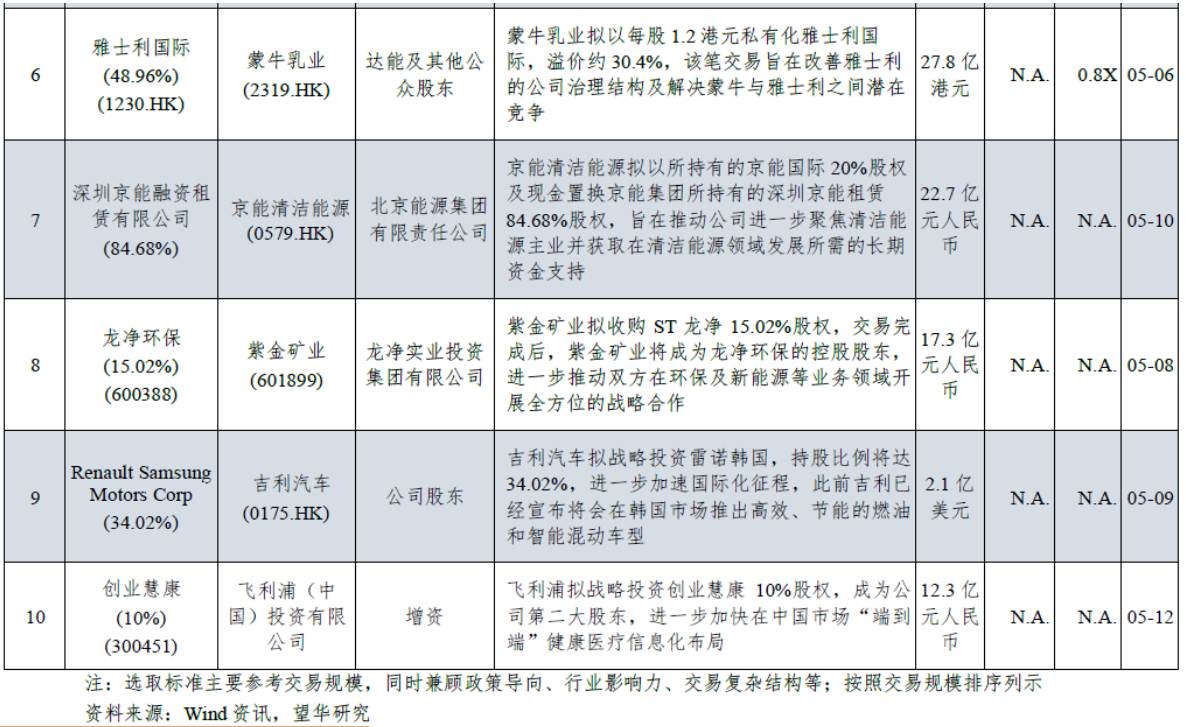

一、中国公司5月并购交易Top 10

二、重点并购交易评述

(一) SPAC方式逐渐成为中资企业赴美上市新选择

5月26日,吉利汽车董事长李书福所投资的湖北亿咖通科技有限公司(“亿咖通”)宣布将与美国SPAC公司Cova Acquisition Corp(COVAU.O)进行合并,亿咖通总估值约38亿美元,预计将于2022年第四季度完成交易。

5月2日,前途汽车的母公司北京长城华冠汽车科技股份有限公司(“长城华冠”)宣布与SPAC公司Mountain Crest Acquisition Corp(MCAFU.O)签署正式合并协议,长城华冠的投前估值为12.5亿美元,考虑净债务后交易的总对价约为17.1亿美元,预计将于2022年12月底完成交易。

亿咖通是由吉利董事长李书福于2017年投资创办,目前李书福持股比例为70%,主要业务集中于车载芯片、智能座舱、智能驾驶、高精度地图、大数据及车联网云平台等核心技术产品,在中国和欧洲均有业务。公司创立之初定位于吉利的智联车联网部门,目前已经跻身国内同类供应商前十,并计划继续深耕智能网联领域。

与亿咖通聚焦整车智能化所不同,长城华冠则是一家汽车制造商。公司于2015年成立了前途汽车,正式发力新能源汽车领域,其在享受新能源车市场红利的同时,也面临着新能源整车市场格局快速变化所带来的激烈挑战。虽然长城华冠曾登陆过新三板,但却因为业绩不佳,于2019年从新三板摘牌,此次以SPAC方式赴美上市,长城华冠希望借力资本市场,稳定、快速地将长期积累的创新型技术应用在新车型上。

不管是定位整车智能化的亿咖通,还是聚焦新能源汽车制造的长城华冠,都不约而同的选择了SPAC这一方式赴美上市,其实我们也关注到近年来,越拉越多的中资企业在海外上市路径选择中都会将SPAC作为一重要途径。

SPAC可理解为由一个已上市的壳公司主动收购另一家公司,其步骤通常包括:①专业发起人创立SPAC;②SPAC壳公司完成IPO上市;③寻找并购标的,并通过PIPE(私募股权融资)确保并购顺利完成;④完成并购(De-SPAC),更换股票代码及公司名称。

望华点评:不管是处于智能网联赛道的亿咖通,还是致力于“造车”的长城华冠,投入成本高是二者共性,均须要健康畅通的融资渠道为公司业务发展助力,因此借助资本市场成为二者共同的目标。但我们也应该看到,自2022年1月份以来,在美上市的中概股整体行情不断下行,越来越多的投资者对中概股市场产生怀疑,甚至部分中概股上市公司都表示要回归国内,在这样的背景下,亿咖通与长城华冠选择了逆势赴美SPAC上市,上市之后所面临的困境和挑战也会很大。

(二)中国中铁收购滇中引水公司,大力培育业务增长第二极

5月12日,基建央企龙头中国中铁(601390)公告,公司拟以110亿元收购云南省滇中引水工程有限公司(“滇中引水公司”)33.54%股权,交易完成后,中国中铁及其子公司预计将会持有滇中引水公司53.37%股权,滇中引水公司将会纳入中国中铁的合并报表范围。

滇中引水公司目前主要从事云南省滇中引水工程(一期)的建设管理,根据国务院、水利部所发布的《“十四五”水安全保障规划》,滇中引水是国家172项重大水利工程之一,是“十四五”期间国家重点水利水电工程,是云南省可持续发展的战略性基础工程。国家目前也将水利基础设施建设作为大基建的五个重点规划领域之一,根据数据显示,2022年1-3月,我国水利投资完成1077亿元,同比增长35%。

2021年中国中铁的新签合同额同比增速仅为4.7%,显著低于中国建筑和中国铁建等其他基建央企。因此,在亟需巩固传统业务优势地位的同时,中国中铁在“十四五”发展规划中也提出需要开启第二增长曲线、大力培育新兴业务,而水利水电便是中国中铁所大力培育的新业务板块,通过收购滇中引水公司,中国中铁有望参与云南省境内乃至全国各地水利水电工程项目。

望华点评:本次交易是基建央企龙头中国中铁对自身“十四五”发展规划的一次积极践行,以收购滇中引水公司为契机,可以大力培育水利水电新业务板块,从而可以很好的与公司现有的业务产生联动效应。同时,本次交易也是打造央企与地方国企的合作典范的有益尝试,滇中引水公司可以借助中国中铁的产业优势、先进管理和资金实力,助力云南省基础设施建设再上新台阶。

(三)华润三九控股收购昆药集团,打造三七产业链

5月9日,华润三九(000999)公告,公司拟以现金方式收购昆药集团(600422)的28%股权,交易总对价约为29亿元人民币,交易完成后,昆药集团将会成为华润三九的控股子公司。

华润三九的主营业务定位于OTC和中药处方药,其OTC核心产品在感冒、胃肠、皮肤、儿科、止咳和骨科用药占据了较高的市场份额;处方药产品则在中药配方颗粒、心脑血管、抗肿瘤、抗感染等领域,位居国内市场前列。

昆药集团则是国内领先的天然植物药制造企业,其现有业务主要包括四大板块:以三七总皂苷系列、天麻素系列、青蒿系列为主的植物药系列产品板块;以舒肝颗粒、板蓝清热颗粒、参苓健脾胃颗粒等中成药为主的精品国药产品板块;以抗生素、骨和关节健康、妇科、儿科、免疫抑制等领域为主的化学药板块;以医药分销业务为主的医药流通板块。

华润三九与昆药集团都是国内知名的中药上市企业,华润三九则一直致力于成为中国医药健康第一品牌,公司此前一直通过外延式并购来弥补自身业务发展的短板,自2012年以来,其先后并购了顺峰药业、桂林天和、吉林和善堂、浙江众益、圣火药业、澳诺制药、深圳华润堂等企业,在巩固中药主业的同时,又将业务进一步扩张至抗真菌、抗肿瘤、心脑血管、抗感染等细分市场。

望华点评:本次交易是国内两家知名中药上市企业的一次战略合作,双方可以在大健康领域发挥充分的协同效应。通过本次交易,昆药集团可以借助华润三九在零售渠道的优势,弥补自身在零售渠道上的不足。华润三九则可以将昆药集团打造为三七产业链龙头企业,并围绕其三七、青蒿等核心植物资源精深发展,促进中医药现代化、产业化。

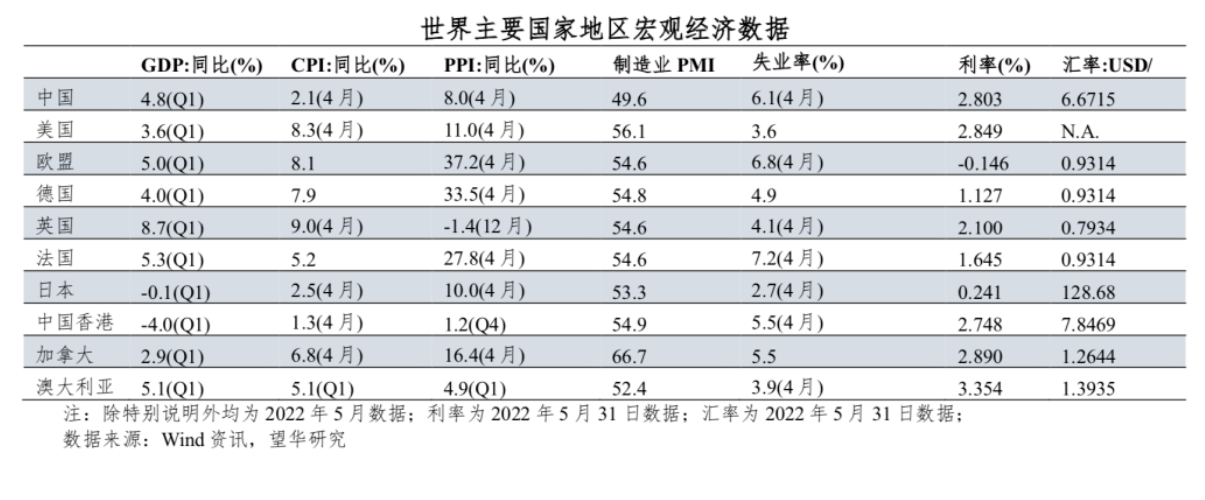

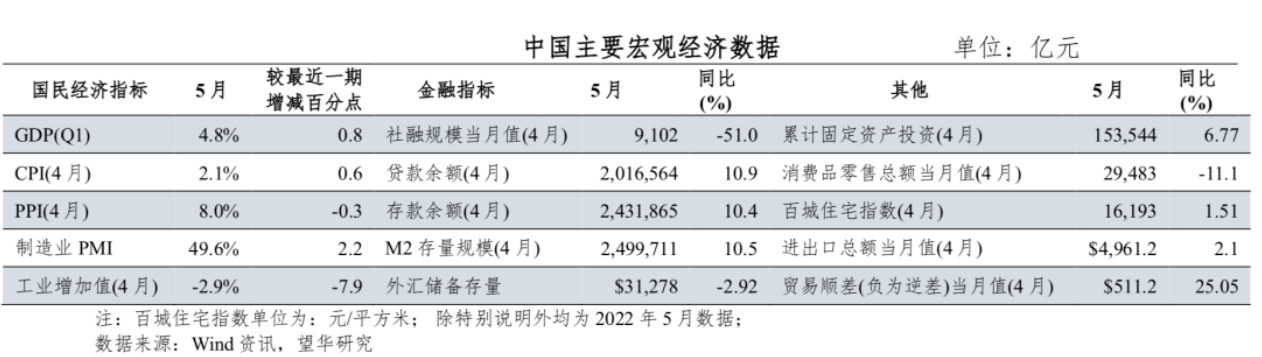

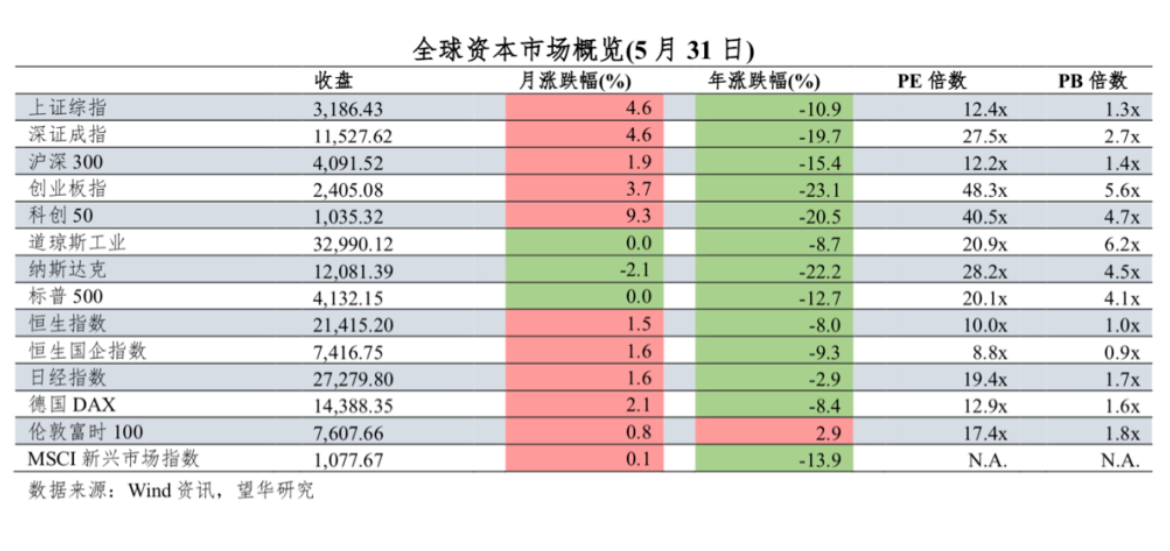

三、宏观经济指标