中国并购月报(2021年11月)丨快递行业掀起新一轮并购潮

本期要点:

本期我们重点聚焦和分析几笔具有产业链协同或相关的并购交易,主要包括:极兔速递收购百世快递业务,伊利股份并购澳优,福莱特并购上游矿产资源。

核心关注点一:快递行业可能会掀起新一轮的并购潮

随着后起之秀极兔速递收购百世快递,快递行业的整合将有望进一步加速,行业的新竞争格局正在逐渐形成。

核心关注点二:乳业的民族振兴正在加速推进

乳业巨头伊利收购羊奶粉领域龙头企业澳优是一次强强联合,将有利于提升我国婴幼儿配方奶粉产业的国际竞争力。

核心关注点三:产业协同是并购市场的重要关注点

不管是极兔速递收购百世快递、伊利收购澳优,还是福莱特并购上游厂商,三笔交易的共同点都是具有明显的产业协同效应,协同效应在并购交易中所起得作用越来越突出。

详情请见“二、重点并购交易评述”。

关注“中国并购月报”,获得最新交易信息,精解背后逻辑深意。

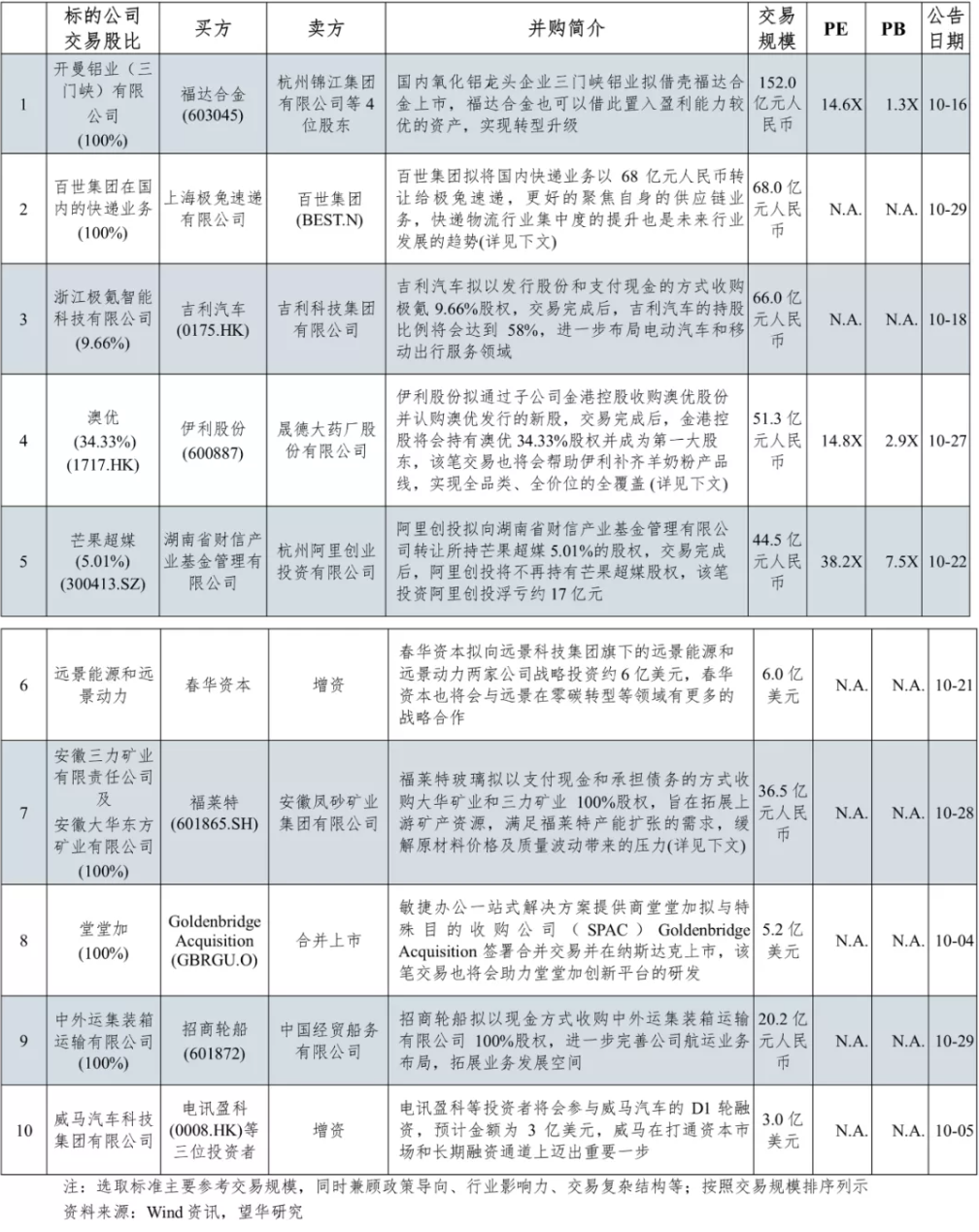

一、中国公司10月并购交易Top 10

二、重点并购交易评述

(一)极兔速递收购百世快递,塑造快递行业新格局

10月29日,百世集团(3333.HK)公告,公司拟将国内快递业务转让给上海极兔速递有限公司(“极兔速递”),交易总对价为68亿元人民币,此次交易为纯现金交易,预计将于2022年上半年完成,交易完成后,极兔速递有望成为中国第四大快递公司。

极兔速递是一家起源于东南亚的快递公司,于2020年3月份进入中国市场,并在2021年4月完成了18亿美元的新一轮融资,仅用不到一年的时间便实现了日单量2000万的突破。此次交易可以帮助极兔速递获得百世成熟的运营团队和全国布局完整的线下网络,并能够打通在淘宝、天猫等平台的业务,推动公司业务量的提升。

相较于极兔速递,百世则是在国内快递市场耕耘的时间更久,而快递业务一直也是百世集团重要的支柱板块,多年来都贡献了过半营收。但近年来受破于行业的价格战,百世快递的单票毛利逐年下滑,市场份额也由2019年的11.9%下滑至2021年第二季度的8.4%,目前公司的负债率已经高达95.21%,出售快递业务能够减轻集团的运营压力,将有助于集中发展快运以及供应链业务。

随着极兔速递收购百世快递,中国电商快递行业的竞争格局将会从“四通一达+京东和顺丰”变为“三通一达+一兔+京东和顺丰”。与此同时,受益于线上电商业务的发展,中国快递行业的市场规模不断创造新高,价格战依然是很多快递公司获得业务量的重要手段。

望华点评:

极兔速递的此次交易是对中国快递行业固有格局的一次打破,以低价策略抢占市场的极兔速递又再一次的以收购的方式冲击着老牌快递公司。可以想见在未来中小型快递公司的生存空间将会被进一步的挤压,行业集中度将会进一步提升,极兔速递的收购或许只是拉开了快递行业并购的一个序幕。

(二)伊利股份并购“细分之王”澳优,打造全品牌乳业巨头

10月27日,伊利股份(000039.SZ)公告,公司拟通过旗下全资子公司香港金港商贸控股有限公司(“金港控股”)收购澳优(1717.HK)股份并认购澳优(1717.HK)发行的新股,交易完成后,伊利股份将会通过金港控股间接持有澳优34.33%股权,成为其单一最大股东。

此次交易的结构涉及协议转让、增发以及后续的全面要约收购,具体分为以下几步:

① 金港以每股10.06港元的价格,协议转让的方式收购澳优30.89%的股权,交易总对价为53.4亿港元;

② 澳优以每股10.06港元的价格向金港定向发行9000万股新股,募集资金约9.05亿港元。所募资金将用于进一步提升澳优的研发、生产、销售与分销能力及优化财务结构;

③ 本次交易将触发全面要约收购,金港控股须向澳优所有的已发行股份提出强制性全面要约,并按照相关规定启动交易。

澳优是专注于羊奶粉领域的龙头企业,长期聚焦高端婴配奶粉市场,其核心产品佳贝艾特更是以76%的平均年复合增长率稳居中国及全球羊奶粉领域的第一。此次交易完成后,伊利将会继续维持澳优在港交所的上市地位,其现有运营业务不会发生很大的变化,伊利将会助力澳优业务的持续健康发展。

为实现乳业全面振兴,切实提升我国乳业发展质量、效益和竞争力,近年来国家出台了一系列政策,鼓励乳制品企业加大整合,做优做强,并更多地走出去,参与国际竞争。此次伊利入股澳优正是两家企业以积极行动响应国家乳业振兴政策的号召。

望华点评:

此次交易是乳业龙头企业伊利股份对于乳业细分领导企业澳优的一笔收购,是一次强强联合,双方在上游奶源布局、研发创新、供应链构建、产品组合、品牌建设以及终端渠道开发等方面都均有着良好的互补性。同时也符合国家乳业振兴政策的号召,对于中国婴幼儿配方奶粉产业的振兴大有裨益。

(三)福莱特并购上游石英岩矿资源,为产能扩张蓄力

10月28日,福莱特(601865.SH)公告,公司拟以支付现金和承担债务的方式收购安徽三力矿业有限责任公司(“三力矿业”)及安徽大华东方矿业有限公司(“大华矿业”)100%股权,预计总对价不超过36.5亿元人民币,交易构成重大资产重组。

福莱特是全球第二大光伏玻璃企业,此次交易也是福莱特上市以来的首笔并购交易。两家标的企业均拥有玻璃用石英岩采矿权,大华矿业和三力矿业的生产规模分别为50万吨/年以及190万吨/年。福莱特自身也有一定量的矿产资源,但是经过多年开采运营,可开采量已逐年减少。

福莱特在公告中指出,通过对外并购直接获得两座矿山的石英岩矿资源,将有助于公司保障生产基地的用砂需求和品质安全,降低公司对外购石英砂的依赖,进一步增强公司的抗风险能力和持续经营的能力。而福莱特本身的产能也是在不断地扩张,对上游矿产资源的并购可以满足其业务扩张的需要。

望华点评:

此次交易是光伏玻璃龙头企业福莱特对上游矿产资源的一起收购。由于国内光伏玻璃行业已经形成少数规模化企业的充分竞争的格局,因此福莱特在未来光伏玻璃行业的产能扩张中将会占据重要的地位,通过此次交易可以及时补充上游石英砂资源,未雨绸缪的防范未来产能扩张中所带来的价格风险等问题。

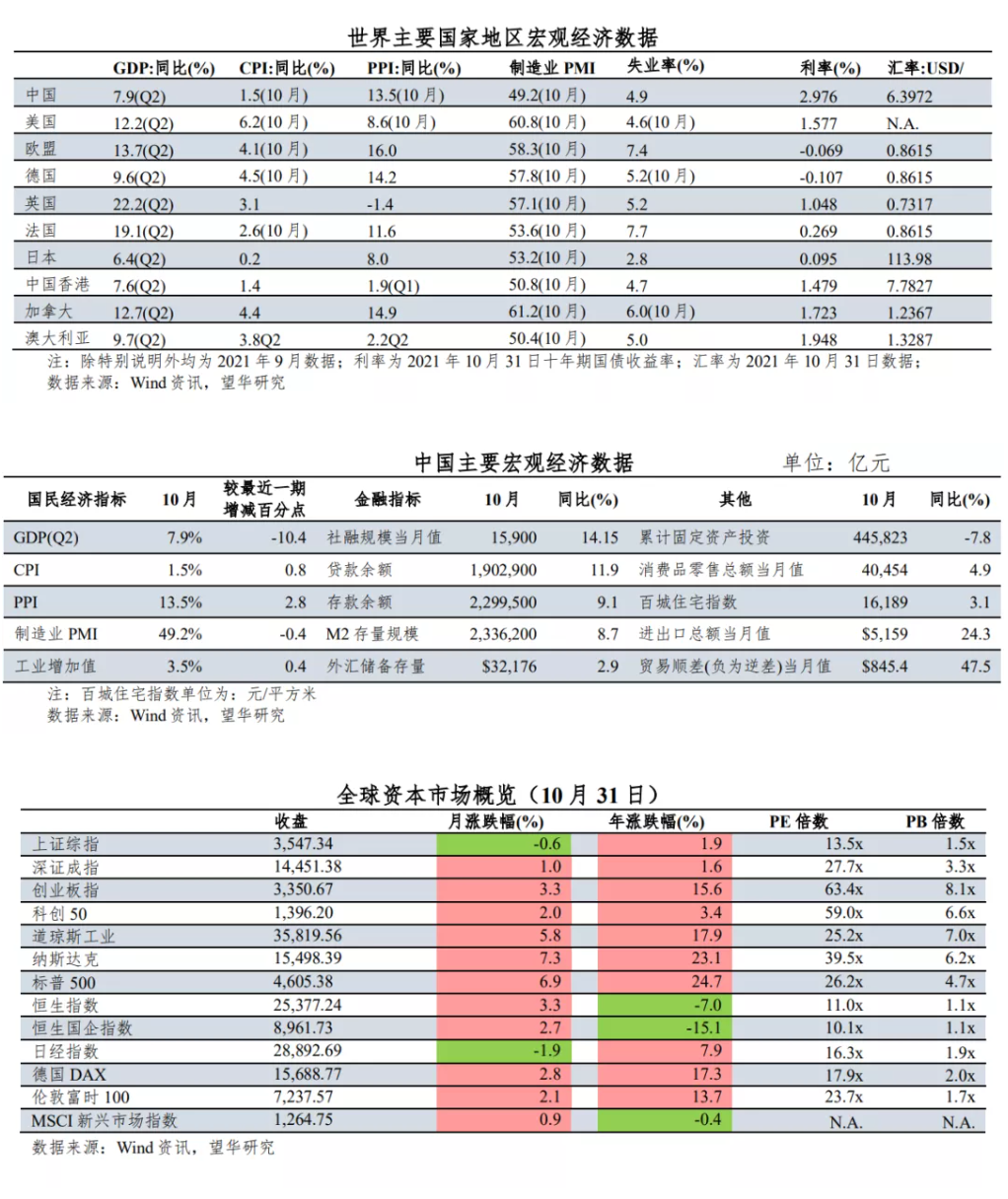

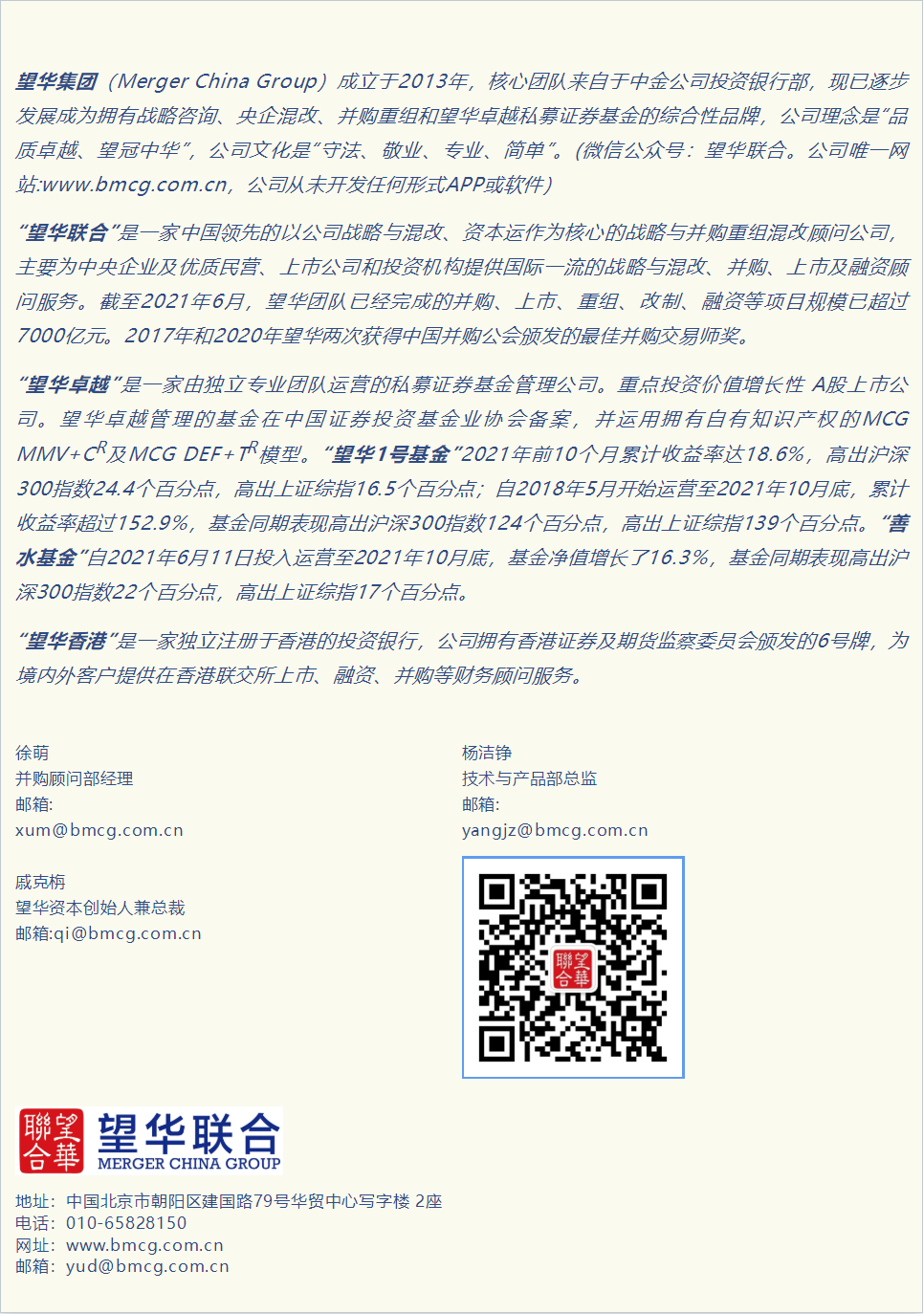

三、宏观经济指标

望华官网:www.bmcg.com.cn

PS:点击下方链接,可下载PDF版报告全文!