M&A Monthly Report (August, 2024) | Grandblue(600323) privatization Canvest(1381.HK)

PS:文末可下载PDF版报告全文!

本期要点

中国并购月报【8月刊】

2024年7月,我们重点关注以下3笔交易,它们分别是:1)瀚蓝环境(600323)111亿港元私有化粤丰环保(1381.HK);2)中化集团拟以盐湖股份(000792)5.73%股权增资中化股份;3)顺德国资拟以34亿元控股世运电路(603920)。

案例一:瀚蓝环境(600323)111亿港元私有化粤丰环保(1381.HK)

瀚蓝环境(600323.SH)拟通过旗下子公司瀚蓝(香港)环境投资有限公司(“瀚蓝香港”)私有化粤丰环保(1381.HK),交易总价约110.9亿港元。本次交易是垃圾焚烧发电领域重大区域性资产整合,有望为环保行业整合做出示范效应。交易完成后,瀚蓝环境将完善其全国业务布局,强化粤港澳大湾区的区域竞争优势,着力将自身打造为地区环保产业“链主”企业,带动粤港澳大湾区环保产业的整体发展。

案例二:中化集团拟以所持盐湖股份(000792)5.73%股权增资中化股份

中化集团拟以所持有的盐湖股份(000792.SZ)5.73%股份作价增资至中化股份,交易对价约44.92亿元。本次交易目的在于实现中化集团内部资源的优化配置,促进优质资产向中化股份集中,发挥中化股份与盐湖股份在农业板块的协同效应。同时,交易完成后,中化集团将不再直接持有盐湖股份的股权,有利于优化集团内部治理结构。

案例三:顺德国资拟以34亿元控股世运电路(603920),布局电子信息领域业务

世运电路(603920.SH)控股股东新豪国际集团及其实控人佘英杰拟向广东顺德控股集团(“顺控集团”)转让世运电路25.9%股份,交易总对价约34.45亿元。本次交易完成后,顺控集团将成为公司新的控股股东。通过本次交易,顺控集团与世运电路实现优势资源互补,提升业务拓展能力和竞争实力;顺德国资布局电子信息领域,也符合顺德新能源产业发展战略,有助于打造当地新能源汽车产业关键环节,实现“换道超车”。

详情请见“二、重点并购交易评述”。

关注《中国并购月报》,获得最新交易信息,掌握并购交易背后的逻辑。

一、中国公司7月并购交易Top10

二、重点并购交易评述

(一)瀚蓝环境(600323)111亿港元私有化粤丰环保(1381.HK)

7月7日,瀚蓝环境(600323.SH)公告,拟通过旗下子公司瀚蓝(香港)环境投资有限公司(“瀚蓝香港”)以协议安排方式私有化粤丰环保(1381.HK),交易总价约110.9亿港元(折合人民币103.5亿元)。交易完成后,瀚蓝香港将持有粤丰环保92.77%的股份,粤丰环保从港交所退市,并纳入瀚蓝环境的合并报表范围。

公开资料显示,瀚蓝环境主营业务包括固废处理、能源、供水和排水业务。截至2023年底,瀚蓝环境在手订单规模为3.58万吨/日(不含参股项目),其中已投产项目规模为2.98万吨/日。粤丰环保主要从事垃圾焚烧发电厂的营运及管理、智慧城市环境卫生服务及其他相关服务,是广东省规模最大的垃圾焚烧发电企业。粤丰环保现有生活垃圾处理能力达5.45万吨/日,截至2023年底,已投入运营项目共33个,每日生活垃圾处理能力达4.37万吨/日。本次交易完成后,瀚蓝垃圾焚烧规模有望达到行业前三,稳居固废处理行业第一梯队。

垃圾焚烧发电行业已趋于饱和,市场增量空间急剧收缩,行业将进入存量整合阶段。通过本次交易,瀚蓝环境有望借助粤丰环保的优质资产和品牌影响力,加速拓展全国市场,实现规模与效益的双提升。同时,两家公司的强强联合也将为环保行业的整体发展注入新的活力与动力。此外,本次交易瀚蓝环境将联合广东恒健、南海控股三方共同实施,省、地两方国资联合出资,体现了国资对本次交易的支持和重视。

望华点评:本次交易是垃圾焚烧发电行业的重大区域性整合,有望为环保行业的存量整合做出有益示范。交易完成后,瀚蓝环境将进一步完善其全国业务布局,强化粤港澳大湾区的区域竞争优势,着力将自身打造为地区环保产业“链主”企业,持续带动粤港澳大湾区环保产业的整体发展。

(二)中化集团拟以盐湖股份(000792)5.73%股权增资中化股份

7月16日,盐湖股份(000792.SZ)公告,持有公司5%以上股份的第四大股东中国中化集团有限公司(“中化集团”)于7月12日与中国中化股份有限公司(“中化股份”)签署了《增资协议》,中化集团以所持有的公司5.73%股份作价44.92亿元人民币增资至中化股份。本次权益变动不涉及要约收购,亦不会导致公司控股股东、实际控制人发生变化。

公开资料显示,盐湖股份前身为“青海钾肥厂”,2011年吸收合并盐湖集团后更名为盐湖股份,2019年申请破产重组,2021年实现重返上市,是我国目前最大的钾肥工业生产基地,拥有500万吨/年钾肥生产能力。中化集团成立于1950年,现为国务院国资委监管的国有重要骨干企业,是领先的石油和化工产业综合运营商、农业投入品和现代农业服务一体化运营企业,控股中化国际(600500.SH)、中化化肥(0297.HK)和中国金茂(0817.HK)等多家上市公司,拥有全球员工近六万人。

公告显示,本次交易实为中化集团内部资源的优化配置,有利于促进优质资产向中化股份集中,实现治理结构优化。本次交易已取得相关国有资产监督管理机构的批准,交易完成后,中化集团将不再直接持有盐湖股份的股份。

望华点评:钾肥作为农业三大基础肥料之一,深刻影响着国家安全和粮食安全。盐湖股份凭借其资源禀赋优势,钾肥产能位居全球第六,已成为我国钾肥行业的“压舱石”。通过本次交易,中化集团实现内部资源优化配置,并有利于进一步发挥中化股份与盐湖股份在农业板块的协同效应。

(三)顺德国资拟以34亿元控股世运电路(603920),布局电子信息领域业务

7月8日,世运电路(603920.SH)公告,其控股股东新豪国际集团及其实控人佘英杰与广东顺德控股集团(“顺控集团”)签订《股份转让协议》,协议转让世运电路25.9%股份,交易总对价约34.45亿元。本次交易完成后,顺控集团及其一致行动人广东顺德科创璞顺股权投资合伙企业(有限合伙)将合计持有世运电路29.19%的股份,取代新豪国际成为公司新的控股股东,顺德国资成为新的实控人。

公开资料显示,顺控集团作为一家国有资本投资公司,业务覆盖公用事业、城市综合开发、产业投资和科创金融等多个领域。截至2023年,顺控集团总资产规模已达到450亿元人民币。世运电路是国内PCB行业的头部企业之一,公司年产能超500万平方米,年销售额超40亿元。汽车应用市场是世运电路目前最大的销售业务板块,公司已实现对特斯拉、宝马、大众、保时捷、克莱斯勒、奔驰、小鹏、广汽、长城等品牌新能源汽车的供货。不过,从收入结构上看,其收入主要来自于境外,近年来公司也在发力国内市场,但进展缓慢。

通过本次交易,顺控集团与世运电路实现优势资源互补,提升双方业务拓展能力和竞争实力。对顺德国资而言,PCB行业与新能源产业乃至整个制造业均关系密切,本次控制权变更后,顺德国资将布局电子信息领域业务,有助于推动顺德新能源汽车产业发展。对于世运电路而言,其PCB业务有望借助国资平台扩大国内市场份额,进一步优化客户结构。

望华点评:近年来,在地方国资频繁通过并购交易布局战略性新兴产业的背景下,顺德大力支持新能源产业发展,当地企业也频频布局相关业务领域。顺德国资通过控股世运电路布局电子信息领域业务,符合当地新能源产业发展战略,有助于打造新能源汽车产业关键环节,实现“换道超车”。

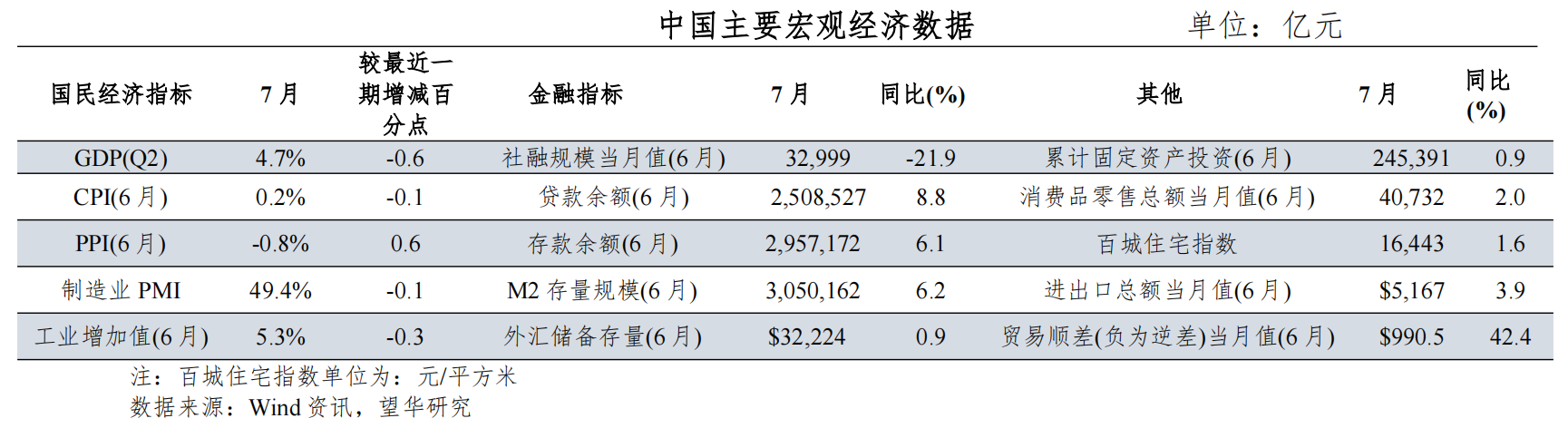

三、宏观经济指标

PS:文末可下载PDF版报告全文!

点击以下链接,可直接跳转B站精彩视频!