M&A Monthly Report (May, 2024)| HTSC(601688) sold overseas asset management business for 13 billion yuan

PS:文末可下载PDF版报告全文!

本期要点

中国并购月报【5月刊】

2024年4月,我们重点关注以下3笔交易,它们分别是:1)华泰证券(601688)130亿元出售海外资产管理业务;2)美的集团(000333)7.6亿欧元收购瑞士Arbonia暖通业务;3)京元电子(2449.TW)拟以48.85亿元出售京隆科技92%股权,退出大陆半导体测试市场。

案例一:华泰证券(601688)130亿元出售海外资产管理业务

华泰证券(601688.SH)拟向私募股权投资管理公司GTCR旗下基金,整体出售公司境外资产管理平台AssetMark的全部股权,交易总对价约17.93亿美元(折合人民币约130亿元)。本次出售AssetMark是华泰证券优化全球资产配置、聚焦核心市场的战略举措,有助于精准定位其在全球金融市场中的角色,进一步提升核心竞争力。同时,公司可通过本次出售获得较高的投资回报。

案例二:美的集团(000333)7.6亿欧元收购瑞士Arbonia暖通业务

瑞士建筑设备供应商Arbonia集团已决定接受美的集团(000333.SZ)对其气候部门的收购要约,交易对价约7.6亿欧元。本次收购是美的集团扩张海外暖通业务的又一重要举措。此前,美的集团已收购意大利知名空调制造商Clivet,为其后续布局欧洲暖通空调(HVAC)市场奠定了基础。本次交易完成后,有望通过Arbonia和Clivet的资源整合与战略协同,进一步强化美的集团在全球暖通空调市场的竞争优势,提升欧洲区域的市场份额。

案例三:京元电子(2449.TW)拟以48.85亿元出售京隆科技92%股权,退出大陆半导体测试市场

京元电子(2449.TW)拟将旗下京隆科技92.16%股权出售给通富微电(002156.SZ)、苏州工业园区产业投资基金等公司,交易总对价约48.85亿元。本次交易完成后,京元电子将退出大陆半导体测试业务市场。目前,中国大陆半导体封测行业竞争日趋激烈,京元电子退出大陆市场,既是为了更好地规避半导体供应链风险,亦是基于长期的战略考虑,可以集中资源投入需求强劲增长的先进封装领域。

详情请见“二、重点并购交易评述”。

关注“中国并购月报”,获得最新交易信息,掌握并购背后逻辑。

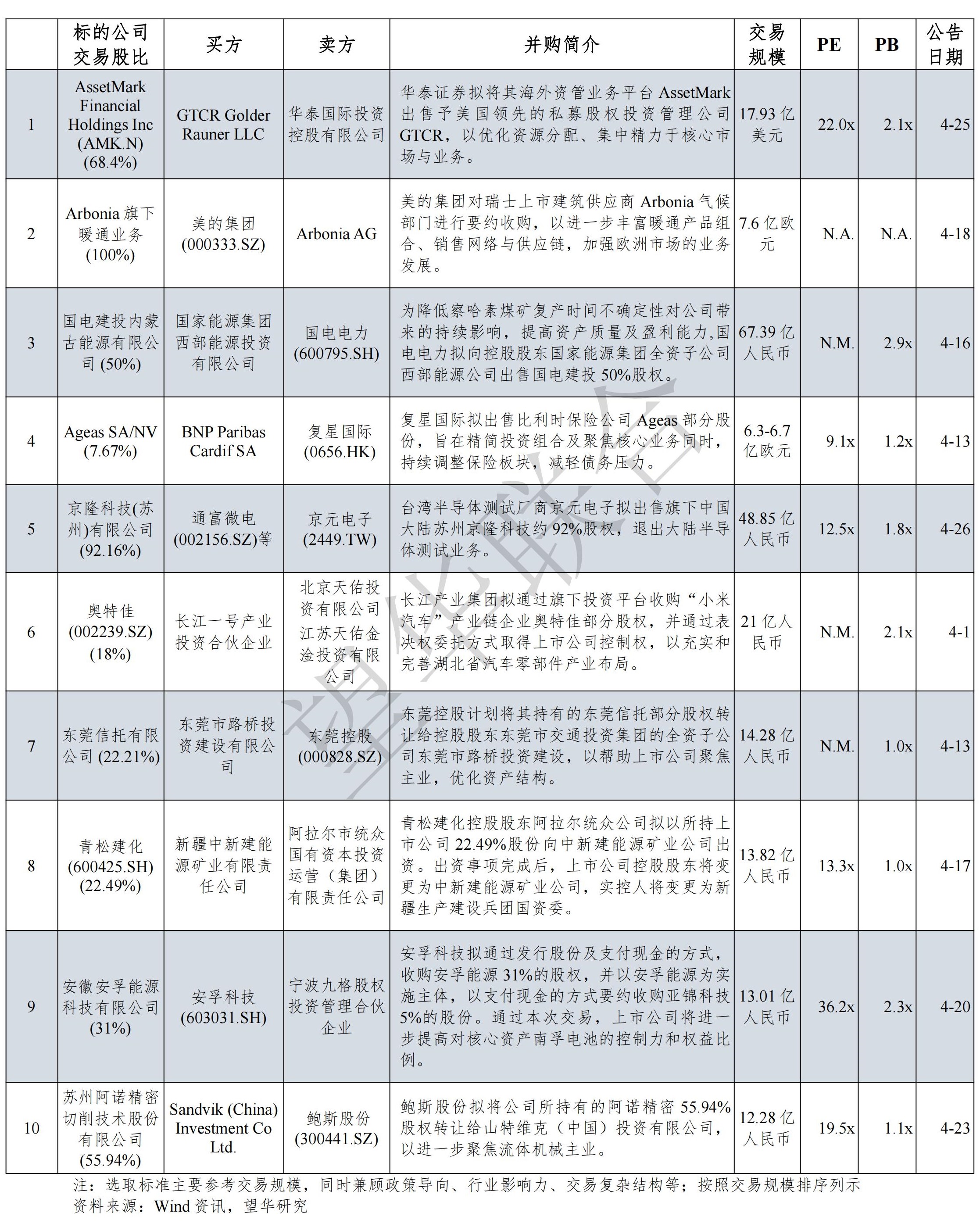

一、中国公司4月并购交易Top10

二、重点并购交易评述

(一)华泰证券(601688)130亿元出售海外资产管理业务

4月25日,华泰证券(601688.SH)发布公告,拟向私募股权投资管理公司GTCR旗下基金,整体出售公司境外全资子公司华泰国际投资所持AssetMark的全部股权,每股对价35.25美元,交易总对价约17.93亿美元(折合人民币约130亿元)。本次交易完成后,AssetMark证券将从纽约证券交易所退市并取消注册,交易尚须获得相关监管机构的批准及满足其他交割条件。

公开资料显示,AssetMark于1996年在美国成立,是美国领先的统包资产管理平台,主要提供资产管理、第三方和自有托管服务和投资咨询服务。2016年,华泰证券完成对AssetMark的收购,交易总对价7.68亿美元。自华泰证券收购以来,AssetMark一直保持良好发展态势,并于2019年7月份在纽交所上市。2023年,AssetMark实现营业收入7.09亿美元,实现净利润1.23亿美元,管理资产规模约1,170亿美元。GTCR LLC是一家领先的私募股权投资管理公司,投资领域主要为商业和消费服务、金融服务与科技、医疗、TMT(科技、媒体与通信)公司,GTCR LLC的基金管理规模超过百亿美元,财务状况、资信情况良好。

作为华泰证券境外资产管理主平台,AssetMark极大地带动了华泰证券国际业务收入增长。通过借鉴统包资产管理平台行业的经营模式和AssetMark成功经验,华泰证券积极推动公司平台化发展和财富管理业务转型升级,已完成收购时设定的战略目标。华泰证券表示,本次出售综合考虑了当前统包资产管理平台行业的竞争格局和公司国际业务进一步发展需要,将实现较高的投资回报,有助于进一步优化资产和资源配置,实现公司利益和股东利益最大化。

望华点评:在金融行业进一步全面深化改革开放背景下,众多头部券商纷纷加速优化海外资产、资源配置,发力业务开拓。本次出售AssetMark是华泰证券对其国际化战略的主动调整,是优化全球资产配置、聚焦核心市场及业务的战略举措,有助于其更精准地定位自身在全球金融市场中的角色,提升核心竞争力。

(二)美的集团(000333)7.6亿欧元收购瑞士Arbonia暖通业务

4月18日,瑞士建筑设备供应商Arbonia集团公告称,已决定接受美的集团(000333.SZ)子公司Midea Electronics Dutch B.V.对其气候部门的收购要约,交易对价约7.6亿欧元(约合58.8亿元),相当于Arbonia集团2024年预期EBITDA的12倍。

公开资料显示,瑞士Arbonia集团是欧洲建筑行业的顶级设备供应商,是采暖技术及淋浴房领域的领先制造商,旗下业务包括采暖技术、空调和新风技术、淋浴设备、窗户,以及室内和室外门。集团旗下气候部门主要开发和生产用于可持续冷热产生、冷热分配以及通风和空气过滤的产品和系统。2023年,Arbonia集团气候业务实现营收5.77亿瑞士法郎(约合45.89亿元)。

本次交易完成后,Arbonia集团战略重点将转向门业务,致力于提升其作为中欧和东欧木门和玻璃门解决方案供应商的领先地位。对于美的集团来说,本次收购有利于进一步深化暖通业务产能与渠道优势,有望实现欧洲制造、欧洲销售,带动产品下单到交付的周期大幅缩短,进一步提升美的楼宇科技在欧洲本土整体定制解决方案的影响力、产能储备与交付效率。目前,美的集团正筹划将Clivet与Arbonia气候部门进行资源整合,共同研发可持续、创新的家庭舒适与能源效率解决方案,推动建筑领域的可持续能源转型。

望华点评:本次收购是美的集团扩张海外暖通业务的又一重要举措。此前,美的集团已收购意大利知名空调制造商Clivet,为其后续布局欧洲暖通空调(HVAC)市场奠定了基础。本次交易完成后,有望通过Arbonia和Clivet的资源整合与战略协同,进一步强化美的集团在全球暖通空调市场的竞争优势,提升欧洲区域的市场份额。

(三)京元电子(2449.TW)拟以48.85亿元出售京隆科技92%股权,退出大陆半导体测试市场

4月26日,京元电子(2449.TW)公告,拟将旗下京隆科技(苏州)有限公司(“京隆科技”)92.16%股权出售给苏州工业园区产业投资基金、通富微电(002156.SZ)、苏州欣睿股权投资合伙企业、上海国资国企综改试验私募基金合伙企业等公司,交易总对价约48.85亿元。该交易预定今年3季完成交易。本次交易完成后,京元电子将退出大陆半导体测试业务市场。

公开资料显示,京隆科技成立于2002年9月,是全球半导体最大专业测试公司京元电子在中国大陆地区的唯一测试子公司,主要从事经营模拟或混合自动数据处理机零部件、固态记忆系统零部件、升温烤箱加工组装及销售业务、以及集成电路封装测试,服务领域包括晶圆针测、IC成品测试及晶圆研磨、切割、晶粒挑拣。京元电子(2449.TW)成立于1987年5月,总部位于台湾,在北美、日本、欧洲、中国、新加坡设有业务据点,目前是全球第八大半导体封测厂商。晶圆针测量每月产能40万片,IC成品测试量每月产能可达4亿颗。京元电子2002年正式进入中国大陆,并投资苏州京隆科技,作为其在中国大陆唯一的制造基地。

近年来,地缘政治对全球半导体供应链版图造成冲击,加上美国对中国半导体产业科技限制及贸易实体清单、部分产品禁售的措施影响,半导体制造在中国的生态环境产生变化,市场竞争日趋严峻。京元电子表示,本次交易兼顾未来营运发展规划和财务资源的有效运用,交易完成后,将集中资源投入中国台湾半导体制造供应链,加快建置厂房设备,并研发更高端的测试技术。对于通富微电而言,收购京隆科技将为其高端集成电路专业测试领域带来更具差异化的竞争优势。

望华点评:近几年,中国大陆成熟制程晶圆产能及封测产能明显过剩,加之本土封测厂商逐渐崛起,行业竞争日趋激烈。京元电子此时撤离大陆市场,既是为了更好地规避半导体供应链风险,亦是基于长期的战略考虑,可以集中资源投入需求强劲增长的先进封装领域。对于通富微电等本土厂商而言,通过并购整合,有利于扩展产品线和用户群,提升差异化优势。

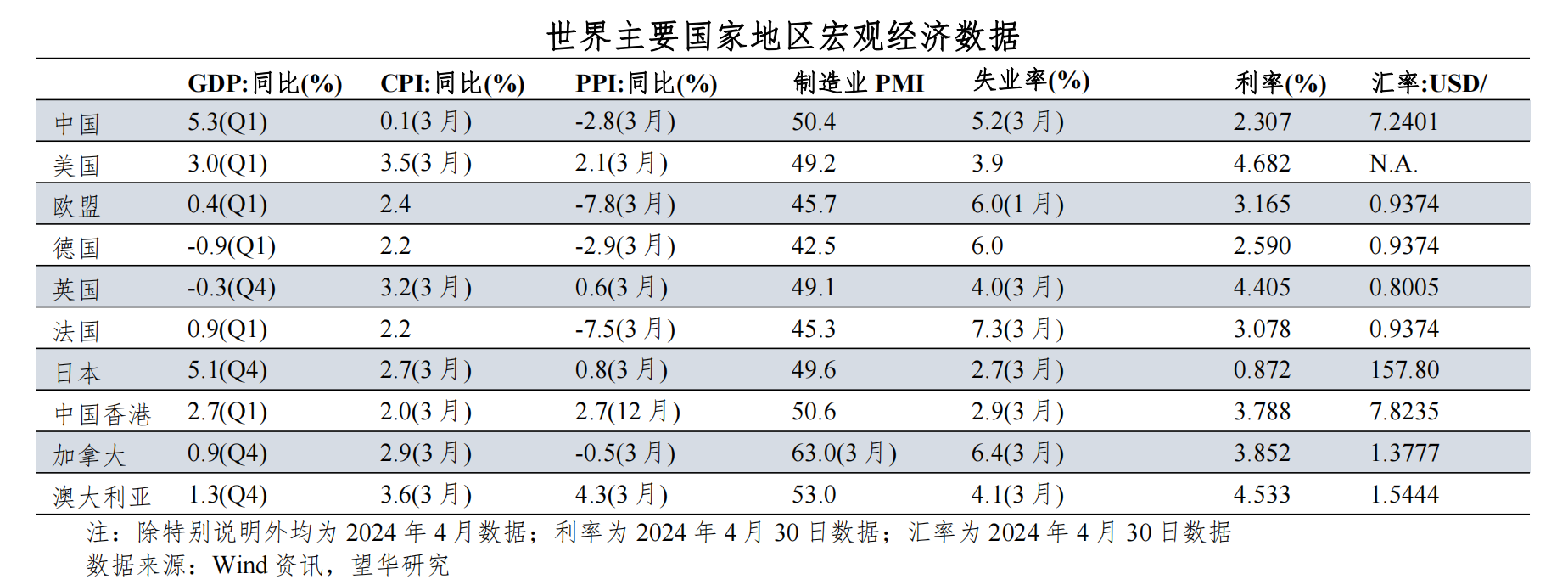

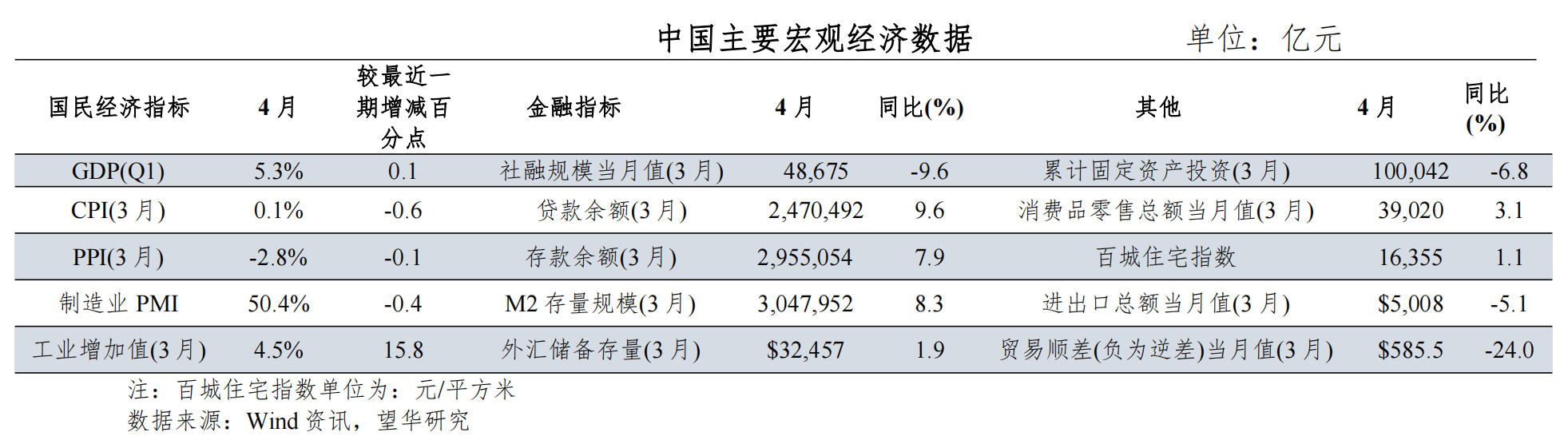

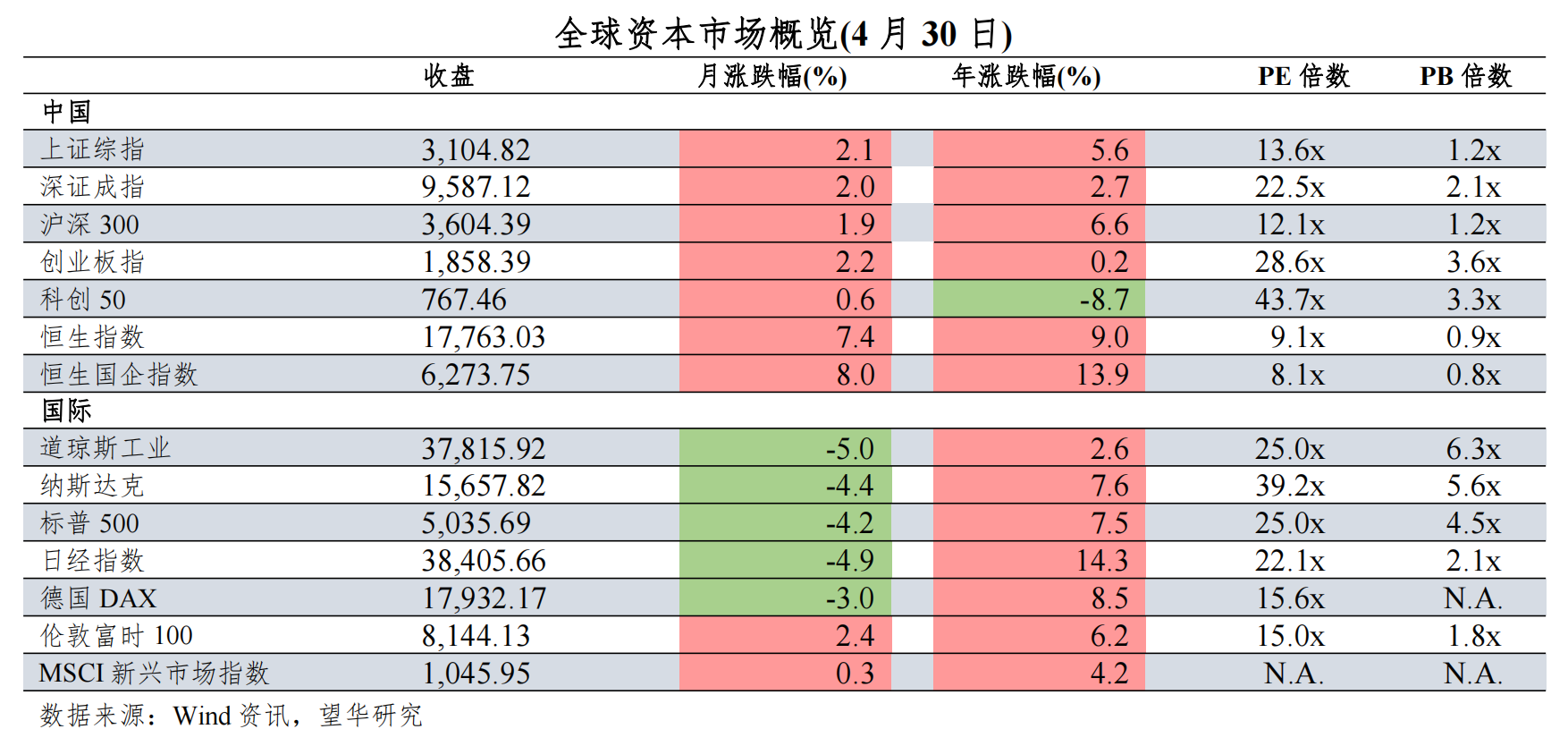

三、宏观经济指标

PS:文末可下载PDF版报告全文!

点击以下链接,可直接跳转B站精彩视频!