M&A Monthly Report (Jan, 2024)|Haier Group plans to hold Shanghai RAAS(002252) for CNY12.5 billion

PS:文末可下载PDF版报告全文!

本期要点

中国并购月报【1月刊】

2023年12月,我们重点关注以下3笔交易,它们分别是:1)金鹰集团拟261亿港元收购纸巾巨头维达国际(3331.HK);2)海尔集团拟125亿控股上海莱士(002252),加码大健康产业;3)宝钢股份(600019)拟107亿元收购山钢日照48.6%股权,实现优质钢铁基地强强联合。

案例一:金鹰集团拟261亿港元收购纸巾巨头维达国际(3331.HK)

金鹰集团拟以每股23.5港元的价格要约收购维达国际72.62%股权,较12月14日的收盘价溢价约13.53%,交易总对价约261.3亿港元。若金鹰集团4个月内收购维达国际90%以上股份,将构成强制收购要约,维达国际将在港交所退市。作为造纸行业龙头企业,维达国际与金鹰集团业务互补且具有显著的战略协同效应,本次交易亦将有助于维达国际显著缓解财务压力。此外,基于维达国际的中国市场竞争优势与金鹰国际的全球市场网络,维达国际在摆脱经营困境的同时,将进一步提升市场竞争力、拓展全球市场。

案例二:海尔集团拟125亿控股上海莱士(002252),加码大健康产业

海尔集团或其指定关联方拟协议收购上海莱士20%股份,转让价款125亿元。同时,上海莱士控股股东基立福将其持有的剩余6.58%股份对应的表决权委托予海尔集团或其指定关联方行使。本次交易完成后,海尔集团将成为上海莱士控股股东及实际控制人。本次交易进一步完善了海尔集团大健康生态品牌“盈康一生”的血液产业链布局,是集团深入医疗健康核心领域的关键举措。

案例三:宝钢股份(600019)拟107亿元收购山钢日照48.6%股权,实现优质钢铁基地强强联合

宝钢股份(600019.SH)拟以107.03亿元现金收购山东钢铁集团有限公司(“山钢集团”)持有的山东钢铁集团日照有限公司(“山钢日照”)48.6%的股权,进一步提升山钢日照的核心竞争力。本次交易既是中国宝武落实沿江沿海“弯弓搭箭”战略布局,提升北部沿海区域产业引领能力的重要实践;更是中国宝武做强、做优钢铁主业,实现优质钢铁基地强强联合,释放区域协同效应的具体体现。

详情请见“二、重点并购交易评述”。

关注“中国并购月报”,获得最新交易信息,掌握并购背后逻辑。

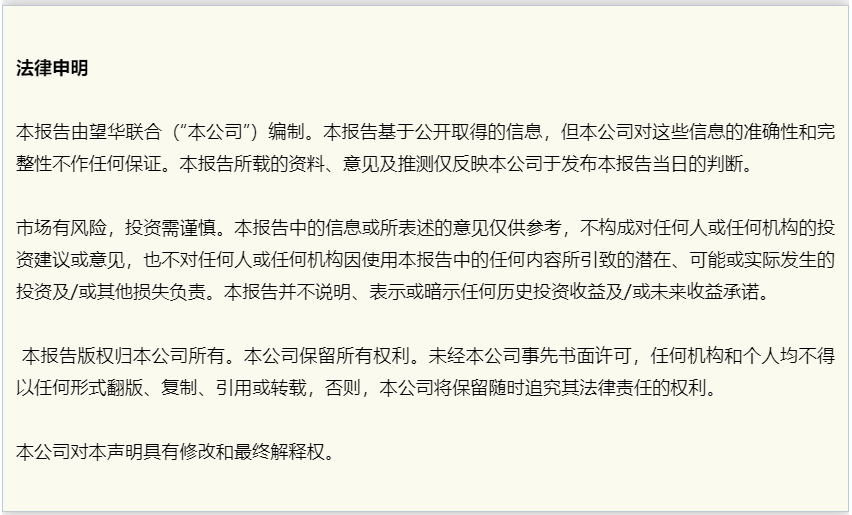

一、中国公司12月并购交易Top 10

二、重点并购交易评述

(一)金鹰集团拟261亿港元收购纸巾巨头维达国际(3331.HK)

12月15日,维达国际(3331.HK)公告,金鹰集团拟以每股23.50港元的价格要约收购维达国际,较12月14日的收盘价溢价约13.53%。瑞典个人护理产品制造商Essity和维达国际创始人李朝旺分别持有公司6.21亿股和2.53亿股股份,合计持股比例为72.62%,两大股东已承诺接受收购要约,交易总对价约261.3亿港元。交易完成后,Asia Pacific Resources International(亚太资源集团,以下简称“APRIL”)将持有维达国际约72.62%的股权。此外,若金鹰集团4个月内收购维达国际90%以上股份,将构成强制收购要约,维达国际将在港交所退市。

公开资料显示,APRIL由印尼富商陈江和于1973年创立,隶属于新加坡金鹰集团(RGE),总部位于新加坡,是全球规模最大、技术最先进、效率最高的纸浆及纸制品生产商之一。金鹰集团旗下业务覆盖纸浆及造纸、棕榈油、纤维素纤维、能源以及液化天然气等。维达国际是国内生活用纸行业龙头企业,其纸巾业务稳居内地和香港市场的领先地位,拥有“维达”“得宝Tempo”等家喻户晓的纸巾品牌。

作为国内纸巾行业的领军企业,维达国际拥有广泛的消费者基础和较高的品牌忠诚度,其丰富的产品线能够满足不同消费群体的需求,遍布全国的生产和销售网络也提供了强大的供应链保障和市场渗透力。2021年以来,全球纸浆价格的持续上涨给维达国际带来了巨大的成本压力,致使其净利润水平持续下滑。本次金鹰集团入股后,维达国际将获得更稳定的纸浆供应,有利于降低生产成本,提升市场竞争力。金鹰集团在全球的业务网络也将为维达国际的国际化战略提供有力支持。

望华点评:作为造纸行业龙头企业,维达国际与金鹰集团业务互补且具有显著的战略协同效应,本次交易亦将有助于维达国际显著缓解财务压力。此外,基于维达国际的中国市场竞争优势与金鹰国际的全球市场网络,维达国际在摆脱经营困境的同时,将进一步提升市场竞争力、拓展全球市场。

(二)海尔集团拟125亿控股上海莱士(002252),加码大健康产业

12月29日,上海莱士(002252.SZ)公告,控股股东基立福与海尔集团签署《战略合作及股份购买协议》,海尔集团或其指定关联方拟协议收购上海莱士20%股份,转让价款125亿元。另外,基立福将其持有的剩余6.58%股份对应的表决权委托予海尔集团或其指定关联方行使。本次交易完成后,海尔集团将成为上海莱士控股股东及实际控制人。

公开资料显示,上海莱士成立于1998年,专业从事血液制品,疫苗、诊断试剂及检测器具生产和销售并提供检测服务,是国内少数能够出口血液制品的企业之一,目前在上海、郑州、合肥和温州设有四个血液制品生产基地,同时拥有42家采血站,产品覆盖面广泛。海尔集团成立于1984年,是一家大型家电集团,在全球建立了庞大的研发中心、研究院、工业园和销售网络,产品和服务已经覆盖了全球近160个国家和地区。近年来,集团布局医疗健康板块,目前旗下有海尔生物(688139.SH)、盈康生命(300143.SZ)2家医疗健康类上市公司。

海尔集团方面表示,近年来,集团着力布局大健康产业赛道,将科技创新与大健康产业有机结合,打造了盈康一生大健康生态品牌。盈康一生和上海莱士在产品、市场和产业链等领域能够有效联动。此次战略入股上海莱士,将进一步完善海尔集团“盈康一生”的血液产业链布局,长期来看,有利于提升海尔集团在医疗健康领域的综合能力。交易完成后,海尔集团亦将利用自身在智能制造、精益管理和公司治理等方面长期积累的优势赋能上海莱士,提升上海莱士的竞争力。

望华点评:在传统家电行业逐渐趋于“饱和”之际,国内的“家电三巨头”积极布局新产业领域,持续寻求变革。本次交易进一步完善了海尔集团大健康生态品牌“盈康一生”的血液产业链布局,是集团深入医疗健康核心领域的关键举措,也侧面反映了海尔集团对大健康产业中、长期的乐观愿景。

(三)宝钢股份(600019)拟107亿元收购山钢日照48.6%股权,实现优质钢铁基地强强联合

12月8日,宝钢股份(600019.SH)公告,公司拟以107.03亿元现金收购山东钢铁集团有限公司(“山钢集团”)持有的山东钢铁集团日照有限公司(“山钢日照”)48.61%的股权,进一步提升山钢日照的核心竞争力。12月28日,山东省人民政府与中国宝武钢铁集团有限公司在山东省济南市签署合作框架协议及相关投资协议,中国宝武战略投资山钢集团,获得山钢集团49%股权。

公开资料显示,山钢集团于2008年3月17日注册成立,由济钢集团、莱钢集团和山东省冶金工业总公司所属单位(不含本部)的国有产权划转形成,系山东省最大钢铁企业。集团目前业务以钢铁冶炼、加工为主,钢铁产能超2000万吨。山钢日照则地处山东省日照市,拥有深水港口优势,是大型沿海钢铁基地,具有钢材产能790万吨。宝钢股份是国内钢铁行业龙头,目前拥有上海宝山、武汉青山、湛江东山、南京梅山等主要制造基地,均位于长江沿线及以南地区。

山东钢铁方面表示,宝钢股份是全球领先的现代化钢铁企业,山钢日照引入宝钢股份后,将借助其管理理念和工艺技术,加快山钢日照建设发展,进一步提升山钢日照的核心竞争力,符合公司战略投资规划及长远利益。本次交易后,山钢日照仍由山东钢铁所控制,纳入山东钢铁的合并报表范围。

望华点评:此次合作既是中国宝武落实沿江沿海“弯弓搭箭”战略布局,提升北部沿海区域产业引领能力的重要实践;更是中国宝武做强、做优钢铁主业,实现优质钢铁基地强强联合,释放区域协同效应的具体体现。同时,本次交易将有利于推动山东新旧动能转换和中国钢铁产业实现高质量发展。

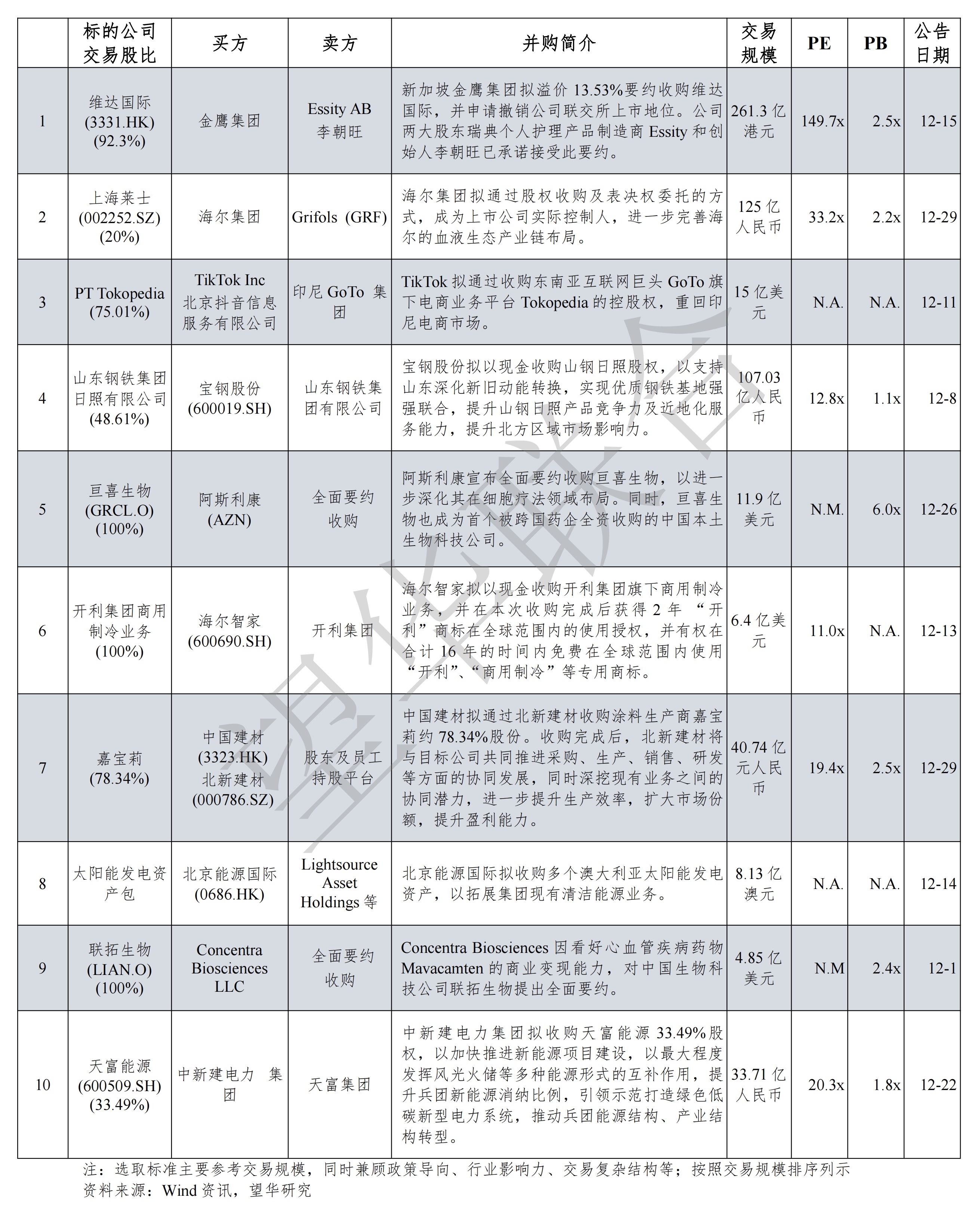

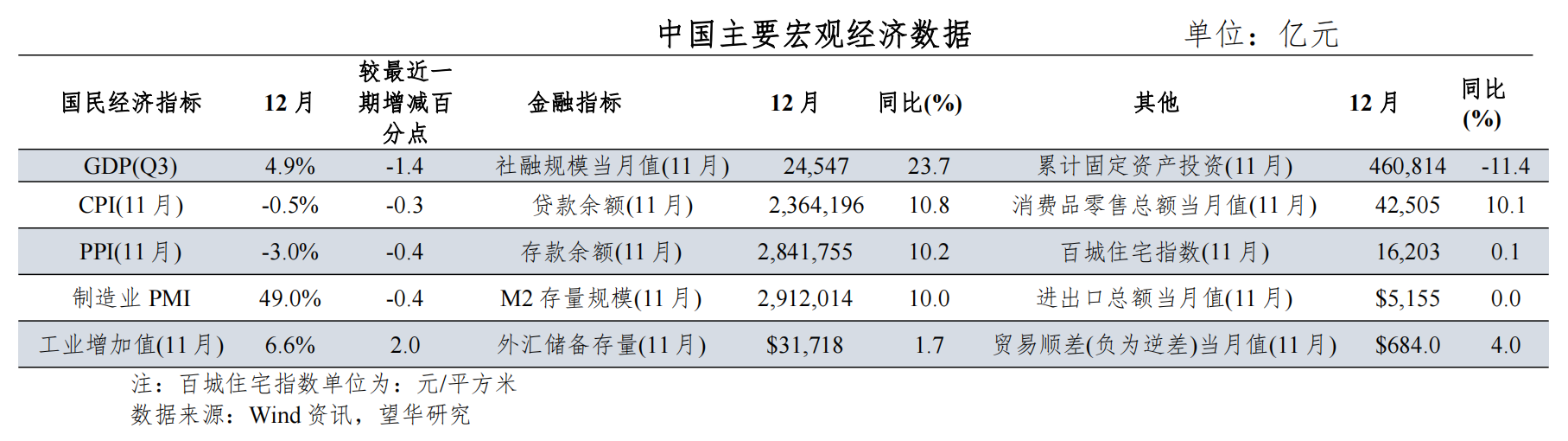

三、宏观经济指标

PS:文末可下载PDF版报告全文!

点击如下链接,可直接跳转至望华B站精彩视频!