M&A Monthly Report (Dec,2023)|McDonald's Corp increased its stake in M China Management Ltd with Increase the shareholding ratio

PS:文末可下载PDF版报告全文!

本期要点

中国并购月报【12月刊】

2023年11月,我们重点关注以下3笔交易,它们分别是:1)麦当劳全球增持中国麦当劳(“金拱门”)股权,进一步加强对中国投资力度;2)中国华融(2799.HK)拟以136.3亿港元收购中信股份(0267.HK)5.01%股份,双方整合协同深化;3)阿里健康(0241.HK)拟以135亿港元收购阿里妈妈医疗健康类独家经营权,补齐平台营销服务短板。

案例一:麦当劳全球增持金拱门股权,有助于拓展餐厅网络

麦当劳全球(MCD.US)收购凯雷集团所持的金拱门中国管理有限公司28%股权,交易总对价为18亿美元。交易完成后,麦当劳全球持股比例将由20%增加到48%,以中信资本为主的中信联合体将继续持有52%的股份。此次交易将简化麦当劳中国的股权结构,带来更稳定和可持续的资源投入,有助于拓展餐厅网络,进一步巩固麦当劳在中国快餐市场的地位。

案例二:中国华融(2799.HK)拟以136.3亿港元收购中信股份(0267.HK)5%的股份

中国华融拟收购中信盛星所持中信股份(0267.HK)5.01%股权,交易对价为每股9.35港元,总对价为136.27亿港元。同时,中国华融拟向中信股份推荐一位董事。本次交易将有利于中国华融提高公司资产质量,增强可持续盈利能力;同时,依托中信集团产融并举优势,中国华融将发挥救助性金融功能,支持央企、国企深化改革和民企纾困发展,提升金融服务实体经济质效,增强服务国家战略的能力。

案例三:阿里健康(0241.HK)拟以135亿港元收购阿里妈妈医疗健康类独家经营权,补齐平台营销服务短板

阿里健康(0241.HK)拟以135.12亿港元获得阿里妈妈医疗健康类的独家营销审核权及附属权利。阿里健康将按每股4.50港元的发行价向阿里巴巴发行25.58亿股份,并以现金方式支付相当于20亿港元的等值美元。交易完成后,阿里巴巴集团在阿里健康的持股比例将从56.99%上升到63.83%。本次交易旨在短期增厚业绩,中长期提升数字营销能力,有利于阿里健康增强长期盈利能力,并成为阿里健康整体业务实现长期正向发展的重要一环。

详情请见“二、重点并购交易评述”。

关注“中国并购月报”,获得最新交易信息,掌握并购背后逻辑。

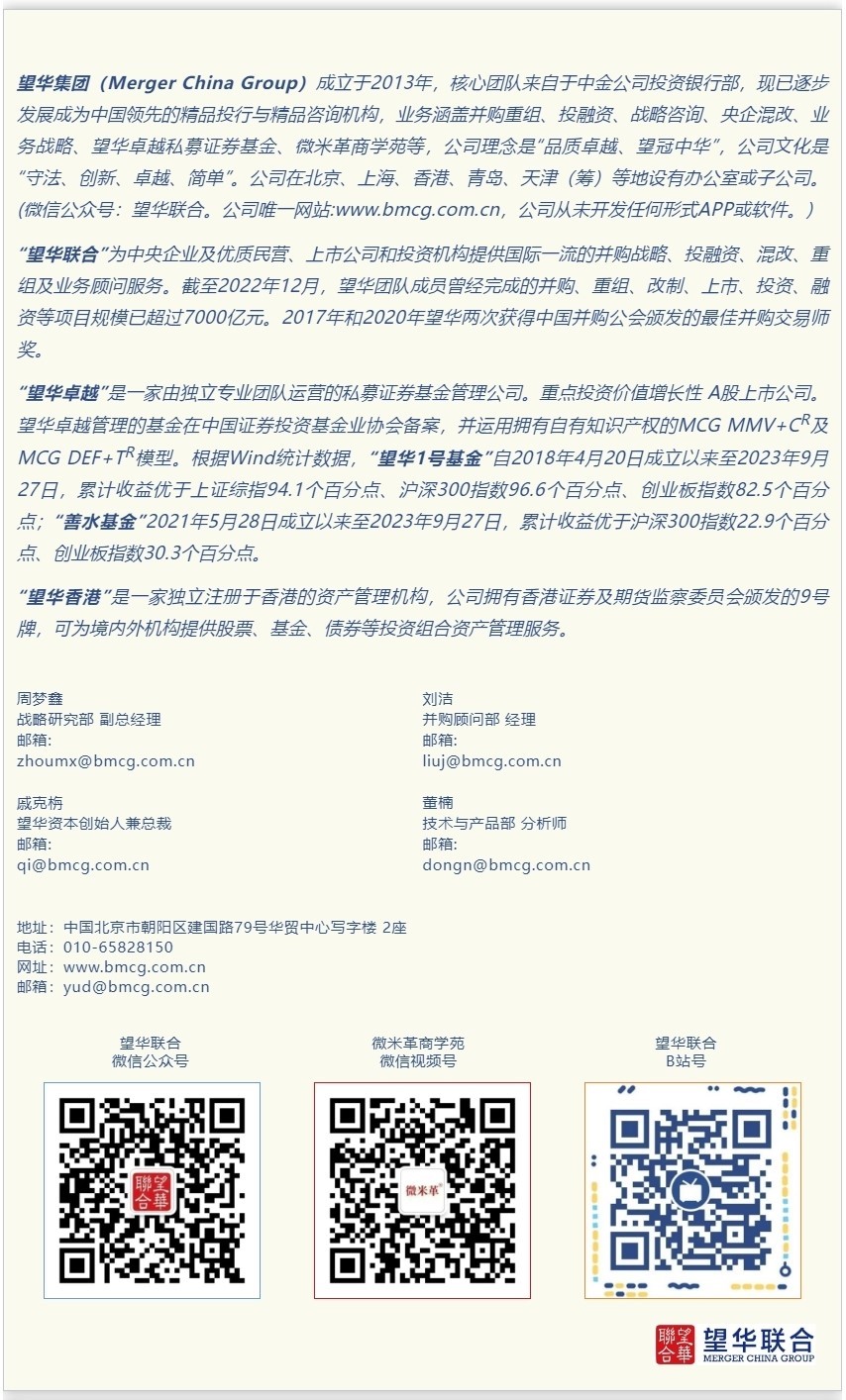

一、中国公司11月并购交易Top 10

二、重点并购交易评述

(一)麦当劳全球增持金拱门股权,有助于拓展餐厅网络

11月20日,麦当劳全球(MCD.US)与凯雷集团宣布,麦当劳全球同意收购凯雷集团在麦当劳中国内地、香港及澳门战略合作公司中持有的少数股权,交易总对价为18亿美元。交易完成后,麦当劳全球作为少数股东,持股比例将由20%增加到48%,以中信资本为主的中信联合体将继续持有52%的股份,保持控股地位。本次交易有待相关监管机构批准,预计将于2024年第一季度完成。

公开资料显示,2017年,中信股份、中信资本和凯雷投资集团以最高20.8亿美元的总对价获得麦当劳中国内地和香港餐厅20年经营权。交易完成后,中信股份和中信资本在新公司中持有52%股权,凯雷和麦当劳全球分别持有28%和20%的股权。随后,麦当劳品牌在中国快速发展。截至目前,麦当劳餐厅数量超过5500家,较2017年翻了一番,会员数量超过2.5亿,并实现了超过30%的销售增长。

本次交易完成后,凯雷将退出金拱门股东行列。麦当劳全球总裁兼首席执行官表示,此次交易将简化麦当劳中国的股权结构,相关董事会决策将更加快速灵活,并带来更稳定和可持续的资源投入。此外,麦当劳全球今年提出燃动发展计划2.0,预计2023 年在全球开设1900 家新餐厅,其中超过900 家将开在中国。未来,股东双方将继续通力合作,在中国市场推动“燃动发展计划”,进一步拓展餐厅网络。

望华点评:“金拱门”是“中国本土企业家精神”与“跨国公司管理和品牌”相结合的成功案例。目前,中国已成为麦当劳全球增长最快的市场。本次交易体现了麦当劳全球对中国市场未来发展的信心,以及对中信控股后麦当劳中国发展情况的认可。交易完成后,麦当劳在中国快餐市场的地位将得到进一步巩固。

(二)中国华融(2799.HK)拟以136.3亿港元收购中信股份(0267.HK)5%的股份

11月15日,中国华融(2799.HK)公告,公司已与中信集团及其全资子公司中信盛星签订股份转让协议。中信盛星拟向中国华融转让中信股份(0267.HK)已发行股份数量的5.01%,交易价为每股标的股份9.35港元,总对价为136.27亿港元。本次交易完成后,中国华融拟向中信股份推荐一位董事。同日,中国华融公告,公司名字将变更为“中国中信金融资产管理股份有限公司”,简称“中信金融资产”。

公开资料显示,中信股份于香港注册成立,是中国最大的综合性企业集团之一,也是恒生指数成分股公司,业务涵盖综合金融服务、先进智造、先进材料、新消费和新型城镇化等五大板块,具有战略清晰、经营稳健、分红高和抗风险能力强的独特优势。中国华融是一家总部位于中国的金融资产管理公司,成立于1999年,深耕不良资产行业多年,同时提供坏账催收、经纪和信托服务,一度位居四大资产管理公司之首。

中国华融表示,本次交易将有利于提高公司资产质量,优化产业布局,帮助公司改善财务状况,有效补充资本,增强可持续盈利能力,是优化国有资产布局的重要举措。中信集团将通过品牌授权、人员互相交流、资产互相交易,在市场化、法制化原则下,进一步发挥“融融协同”及“产融协同”效应,实现优势互补,增强特色化、差异化金融资产管理公司竞争优势,全面推动中国华融业务转型发展。

望华点评:通过此次交易,中国华融将进一步融入中信集团的改革发展大局,依托中信集团产融并举优势,在创造收益的同时,充分发挥救助性金融功能,支持央企、国企深化改革和民企纾困发展,提升金融服务实体经济质效,增强服务国家战略的能力。

(三)阿里健康(0241.HK)拟以135亿港元收购阿里妈妈医疗健康类独家经营权,补齐平台营销服务短板

11月28日,阿里健康(0241.HK)公告,公司与阿里巴巴(9988.HK)全资子公司阿里妈妈签订股权协议,拟以135.12亿港元获得阿里妈妈医疗健康类的独家营销审核权及附属权利。阿里健康将按每股4.50港元的发行价向阿里巴巴发行25.58亿股份,并以现金方式支付相当于20亿港元的等值美元。交易完成后,阿里妈妈将成为阿里健康全资附属公司,阿里巴巴集团在阿里健康的持股比例将从56.99%上升到63.83%。

公开资料显示,阿里健康是阿里巴巴集团整合线上、线下医药和健康行业资源,专注于大健康领域、提供一站式医疗解决方案的旗舰平台,主营业务包括医药自营业务、医药电商平台业务、医疗健康及数字化服务业务。阿里妈妈是阿里巴巴集团旗下商业数字营销平台,依托集团核心的商业数据和超级媒体矩阵,为客户提供全链路的消费者运营解决方案。

公告指出,本次交易后,阿里健康将向阿里妈妈收取相应的营销审核服务费,金额相当于“阿里妈妈就主营类目为医疗健康类的目标商家进行商品推广收取的营销服务费”的20%。通过本次交易,阿里健康和阿里妈妈优势结合,为医疗健康商家和消费者的多元化需求提供全面支持。阿里健康方面称,通过此次交易,阿里健康将营销服务纳入健康品牌商解决方案闭环,实现“自营收入+平台佣金+营销服务”的多轮驱动模式,改善收入增长及盈利前景。同时,凭借阿里巴巴集团对医疗健康领域的独到洞察及对消费者医疗健康需求的深度理解,有利于提高医疗健康商家的营销效率及投资回报。

望华点评:阿里健康是阿里巴巴集团重点打造的健康板块,先后四次注资均为阿里健康带来新业务或新能力,拓宽了业务版图。本次交易旨在短期增厚业绩,中长期提升数字营销能力,有利于阿里健康增强长期盈利能力,并成为阿里健康整体业务版图实现长期正向发展的重要一环。

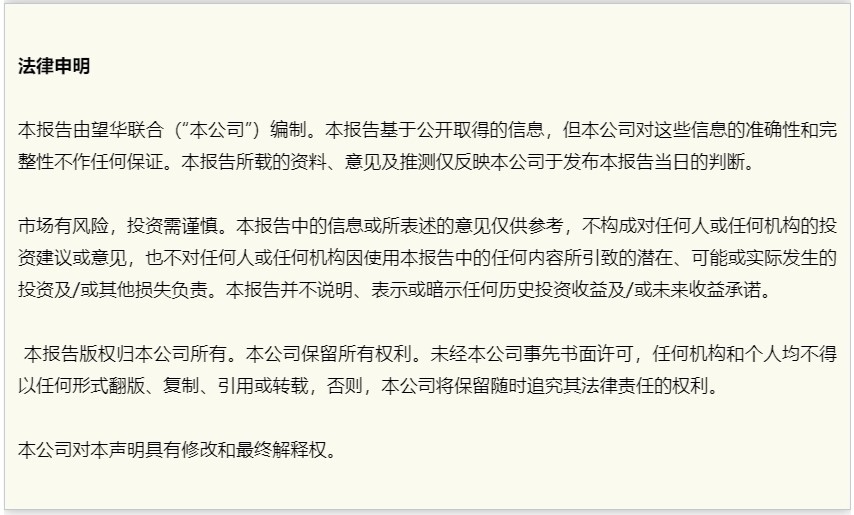

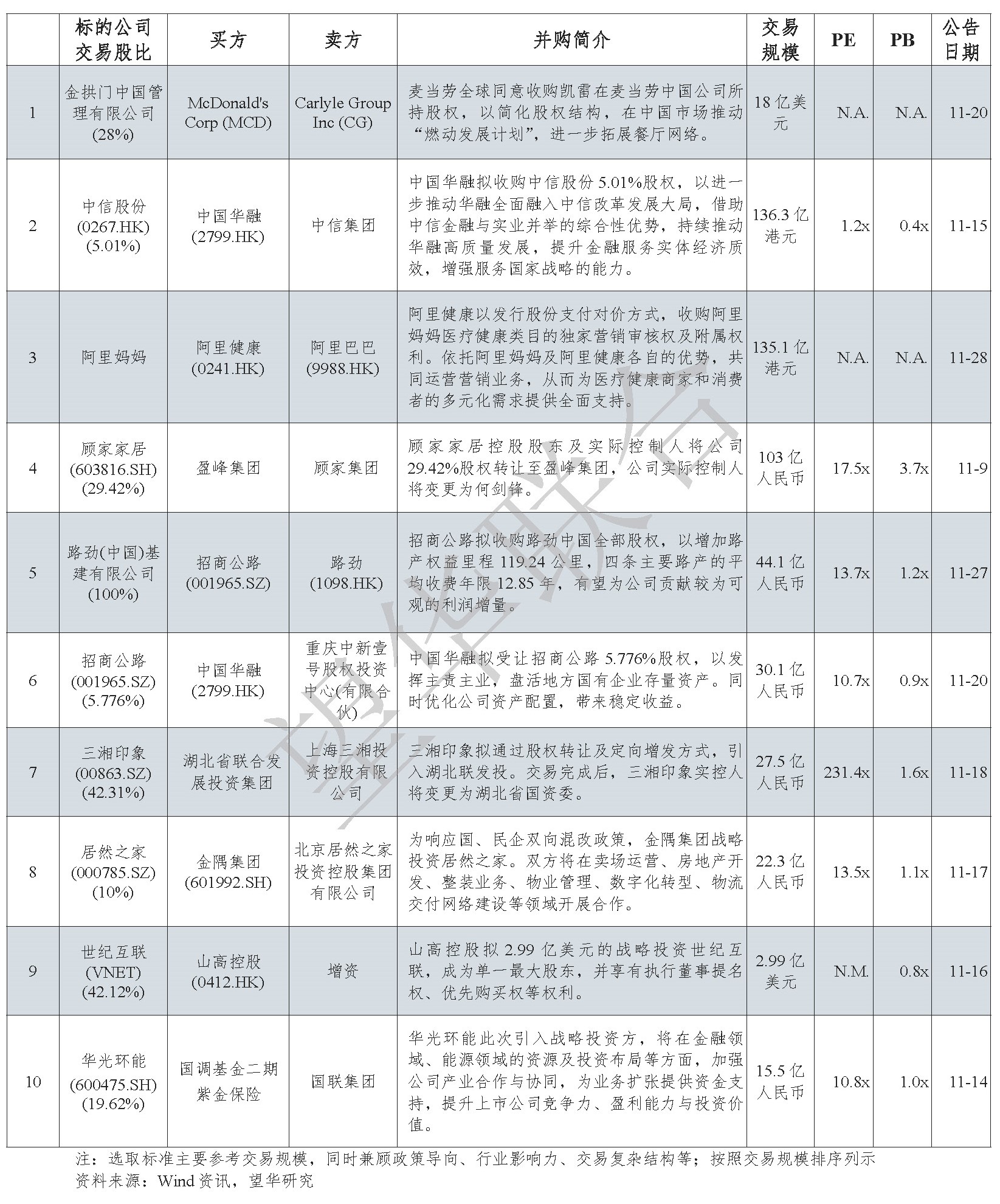

三、宏观经济指标

PS:文末可下载PDF版报告全文!

点击如下链接,可直接跳转至望华B站精彩视频!