中国并购月报(2024年2月刊)丨迈瑞医疗(300760)66亿元收购惠泰医疗(688617)

PS:文末可下载PDF版报告全文!

本期要点

中国并购月报【2月刊】

2024年1月,我们重点关注以下3笔交易,它们分别是:1)锦州银行(0416.HK)启动在港退市工作,获辽宁金控76亿元收购要约;2)医械巨头迈瑞医疗(300760)拟66.5亿元溢价收购惠泰医疗(688617)控股权,切入心血管治疗赛道;3)亚信安全(688225)拟以超17亿港元取得亚信科技(1675.HK)控股权。

案例一:锦州银行(0416.HK)启动在港退市工作,获辽宁金控76亿元收购要约

辽宁金融控股集团有限公司(“辽宁金控”)拟以每股H股1.38港元、每股内资股1.25元人民币的价格,全面要约收购锦州银行(0416.HK)所有已发行股份,交易对价合计约76.04亿元。本次要约若顺利完成,锦州银行将申请退市,中国资本市场或将迎来首家主板退市的中资银行。锦州银行作为区域性商业银行,退市后将继续立足当地开展特色化经营,聚焦主责主业。

案例二:医械巨头迈瑞医疗(300760)拟66.5亿元溢价收购惠泰医疗(688617)控股权,切入心血管治疗赛道

迈瑞医疗(300760.SZ)拟通过全资子公司深圳迈瑞科技控股有限责任公司(“深迈控”),收购科创板上市医疗器械细分龙头公司惠泰医疗(688617.SH)21.12%股权,交易总对价约66.5亿元,较惠泰医疗最新收盘价溢价约25%。本次交易完成后,深迈控将成为惠泰医疗控股股东,迈瑞医疗将借此快速切入心血管治疗赛道。同时,资源互补的产业整合,也有望催生出行业新龙头,从心血管赛道出发为国产医疗器械打开新的出口市场。

案例三:亚信安全(688225)拟以超17亿港元取得亚信科技(1675.HK)控股权

亚信安全(688225.SH)拟现金收购亚信科技(1675.HK)19.24%或20.32%的股份,对应交易金额为17亿港元或17.96亿港元;同时,通过表决权委托的方式取得亚信科技9.57%至9.61%的股份对应的表决权。本次交易完成后,亚信安全将成为亚信科技的控股股东,并将有望成为中国最大的软件企业之一。两家公司通过重组联合,将在业务发展、技术融合上实现协同与突破,以云网安的产品与服务,推动中国数字经济底座建设。

详情请见“二、重点并购交易评述”。

关注“中国并购月报”,获得最新交易信息,掌握并购背后逻辑。

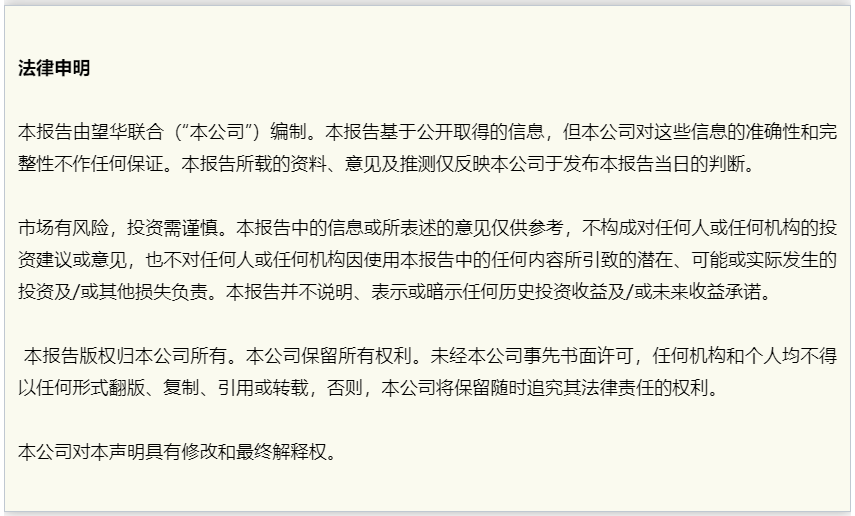

一、中国公司1月并购交易Top 10

二、重点并购交易评述

(一)锦州银行(0416.HK HK)启动在港退市工作,获辽宁金控76亿元收购要约

1月26日,锦州银行(0416.HK)发布公告称,辽宁金融控股集团有限公司(“辽宁金控”)向其提出全面要约收购,拟以每股H股1.38港元、每股内资股1.25元人民币的价格收购所有已发行股份,交易对价合计约76.04亿元。要约收购完成后,锦州银行将申请退市。

公开资料显示,辽宁金控是辽宁省财政厅绝对控股的子公司,近年来已经多次出手入股包括朝阳银行、鞍山银行等在内的省内区域性银行。锦州银行成立于1997年1月,总部位于辽宁省锦州市,于2015年12月7日在香港联交所主板挂牌上市,目前注册资本为139.82亿元。截至2022年6月末,该行资产总额达8265.52亿元,在辽宁省城商行中资产规模排名第二。

公告显示,锦州银行H股持续处于较低价格范围且成交量低迷,港股市场融资能力有限。锦州银行表示,退市有利于锦州银行节约与合规事务及维持上市地位相关的成本,为可能进行的业务调整留出空间。同时,辽宁金控无意将锦州银行于其他市场上市,考虑到该行作为区域性商业银行,退市后将继续立足当地开展特色化经营,聚焦主责主业。

望华点评:流动性较低是长期困扰港股市场的重大难题之一。与A股市场相比,多数在港上市的中资银行被严重低估,股价普遍偏低。锦州银行的重组退市方案,既可以视为改革化险的阶段性工作安排,也可以视为国资背景的大股东面对当前市场环境的一种应对策略。本次要约若顺利完成,中国资本市场或将迎来首家主板退市的中资银行。

(二)医械巨头迈瑞医疗(300760)拟66.5亿元溢价收购惠泰医疗(688617)控股权,切入心血管治疗赛道

1月28日,迈瑞医疗(300760.SZ)公告,公司拟通过全资子公司深圳迈瑞科技控股有限责任公司(“深迈控”),收购科创板上市医疗器械细分龙头公司惠泰医疗(688617.SH)21.12%股权,交易总对价约66.5亿元,较惠泰医疗最新收盘价溢价约25%。同时,惠泰医疗实控人成正辉将放弃持有的10%股份所享有的表决权。本次交易完成后,深迈控及其一致行动人珠海彤昇将合计持有惠泰医疗24.61%股权,惠泰医疗控股股东将由成正辉变更为深迈控,实控人将变更为李西廷和徐航(即迈瑞医疗的实控人)。

公开资料显示,迈瑞医疗是高科技医疗设备研发制造厂商,主营业务覆盖生命信息与支持、体外诊断、医学影像三大领域,其研发和制造的临床医疗设备产品涵盖生命信息与支持、临床检验及试剂、数字超声、放射影像四大领域。惠泰医疗成立于2002年,主要专注于心脏电生理和介入医疗器械领域,在心脏电生理、冠脉通路、外周血管介入领域均有布局,并且拥有国内领先的技术创新能力,以及从原材料到产品的耗材研发、生产能力和工艺,是国内心血管领域的细分龙头企业之一。

通过本次收购,迈瑞医疗将快速切入心血管治疗赛道,未来还将以此为基础,横向拓展其它耗材领域,完善产品矩阵,进一步构建和丰富耗材业务,提升公司整体竞争力。同时,迈瑞医疗计划利用自身在医疗器械领域的积累和人才储备,助力惠泰医疗提升研发能力、优化产品性能。基于迈瑞医疗深度搭建的海外市场销售服务体系和不同层级客户资源,惠泰医疗前沿创新产品也能够销往更为广阔的国际市场。

望华点评:强者恒强的马太效应在医疗器械领域尤为显著,行业内企业普遍依靠外延式并购培育新增长点,持续拓展业务边界。本次迈瑞医疗收购惠泰医疗控股权,正是希望借此快速切入心血管领域。同时,资源互补的产业整合,也有望催生出行业新龙头,从心血管赛道出发为国产医疗器械打开新的出口市场。

(三)亚信安全(688225)拟以超17亿港元取得亚信科技(1675.HK)控股权

1月16日,亚信安全(688225.SH)公告,拟通过全资子公司亚信津安、亚信成都与科海投资及后续引入的其他投资人共同出资设立境内SPV,并由境内SPV出资设立境外全资子公司作为收购主体,现金收购亚信科技(1675.HK)19.24%或20.32%的股份,对应交易金额为17亿港元或17.96亿港元;同时,亚信安全拟通过表决权委托的方式取得亚信科技9.57%至9.61%的股份对应的表决权。本次交易完成后,亚信安全将成为亚信科技的控股股东。

公开资料显示,亚信安全专注于网络空间安全领域,主营业务包括网络安全产品、网络安全服务、云网虚拟化三大部分,其中网络安全产品包括数字信任及身份安全产品体系、端点安全产品体系、云网边安全产品体系。亚信科技是国内领先的软件产品、解决方案和服务提供商,综合运用咨询规划、产品研发、实施交付、系统集成、数据运营、智能决策、客户服务等数智化全栈能力,为百行千业提供端到端、全链路数智化服务。

通过本次交易,亚信安全将进一步打造“懂网、懂云、懂安全”的能力体系,提升“云网安”融合能力,实现产品线的延伸及增强,提升公司整体解决方案实力。交易完成后,双方有望在电信运营商等多个关键信息基础设施行业实现协同发展,对亚信安全业务拓展、提升持续经营能力具有积极作用。

望华点评:随着数字经济蓬勃发展,网络安全与数智化深度融合成为各行业升级发展的动力保障。两家公司通过重组联合,将在业务发展、技术融合上实现协同与突破,以云网安的产品与服务,推动中国数字经济底座建设。本次交易完成后,亚信安全将有望成为中国最大的软件企业之一。

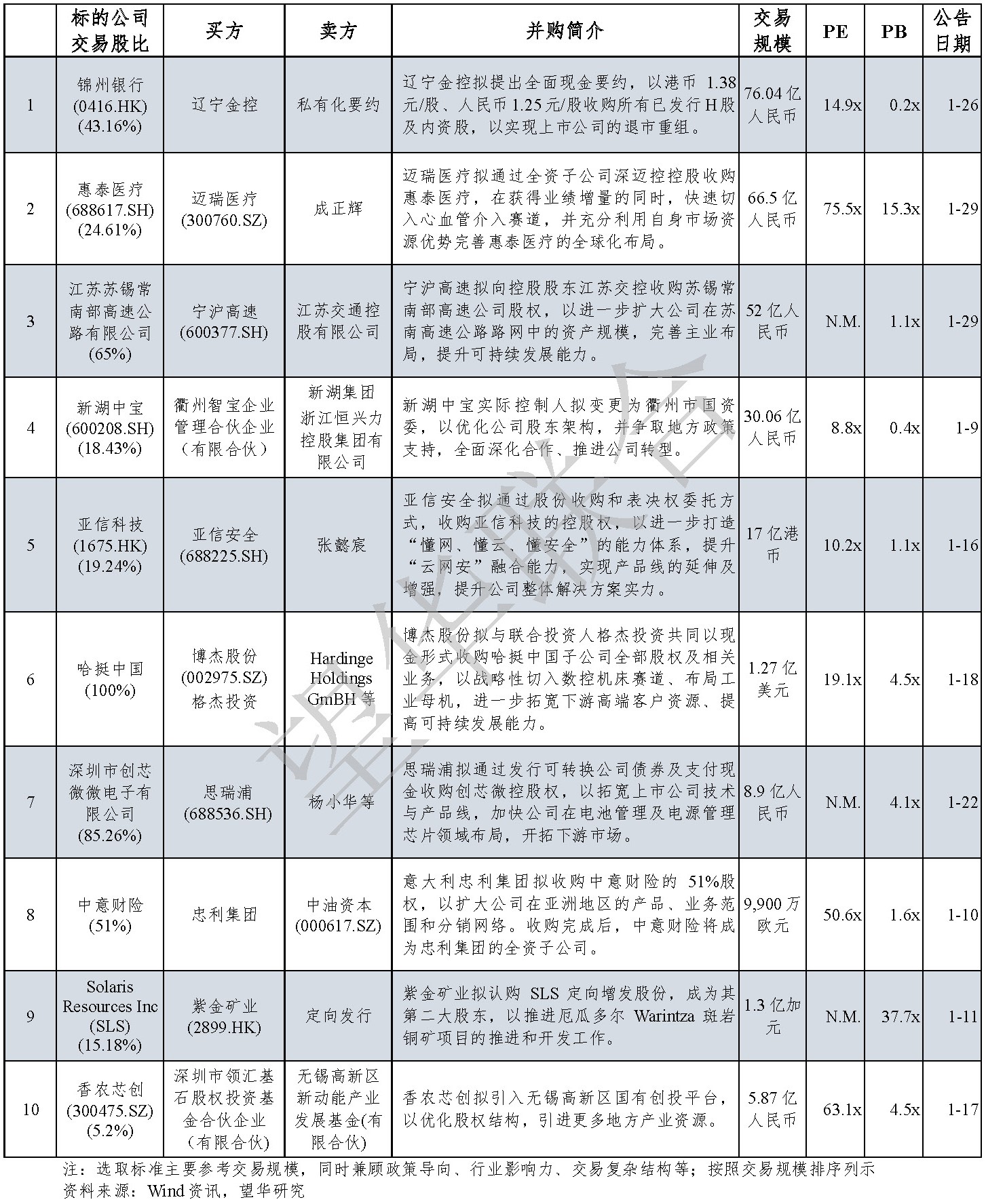

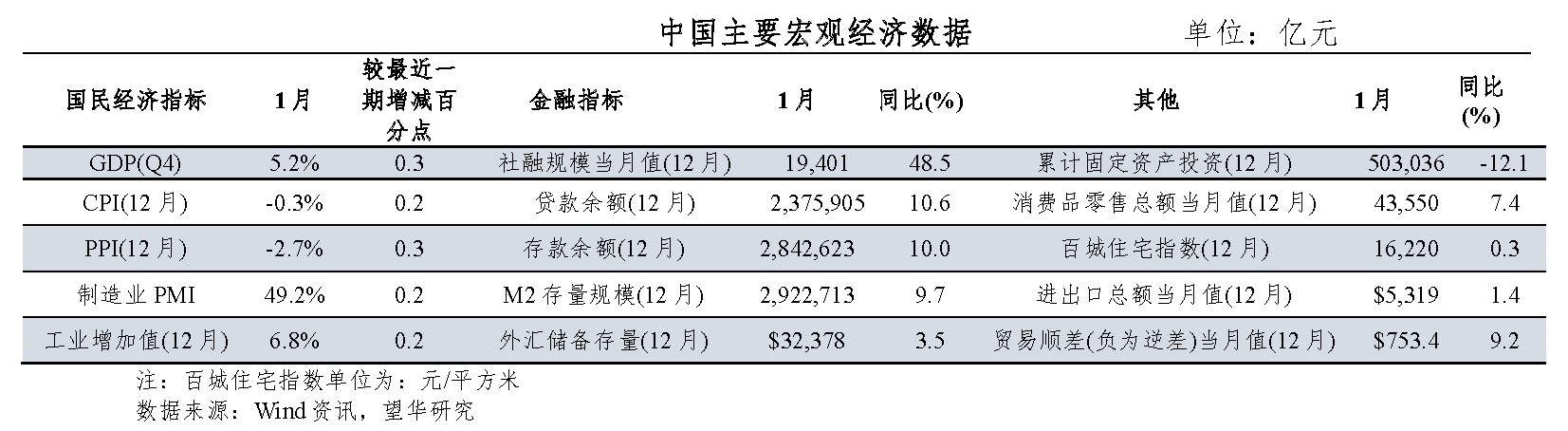

三、宏观经济指标

PS:文末可下载PDF版报告全文!

点击以下链接,可直接跳转B站精彩视频!